一、政府部门以国有资产投资入股缴纳企业所得税吗?

我不明白你想说什么 。我国财政收入有一个重要来源 , 就是国有企业上缴国家的利润 。国企是国家投资的 , 但也需要缴纳企业所得税 。

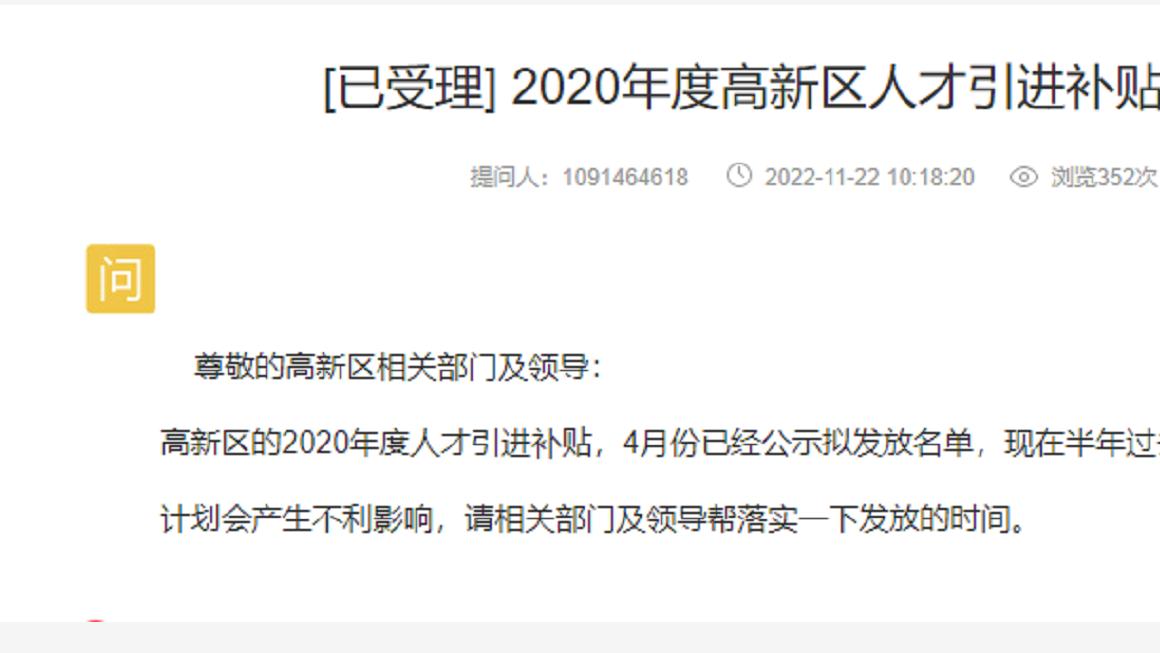

文章插图

二、创业投资企业有哪些企业所得税优惠政策?

1.根据《中华人民共和国企业所得税法》(中华人民共和国主席令第63号)第三十一条规定:“创业投资企业从事国家需要重点支持和鼓励的创业投资的 , 可以按照投资额的一定比例抵扣应纳税所得额 。”2.根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第九十七条规定:“企业所得税法第三十一条所称应纳税所得额的扣除 , 是指创业投资企业以股权投资方式投资未上市中小高新技术企业2年以上的 , 在持有股权满2年的当年 , 可以按照其投资额的70%扣除创业投资企业应纳税所得额;不足当年抵扣的 , 可以结转以后纳税年度抵扣 。”3.根据《国家税务总局关于实施创业投资企业所得税优惠问题的通知》(国税发[2009]87号)第二条规定:“创业投资企业投资未上市中小高新技术企业2年以上(24个月) 。符合下列条件的 , 在股权持有满2年的当年 , 可按其对中小高新技术企业投资额的70%抵扣创业投资企业的应纳税所得额 。不足当年抵扣的 , 可以结转以后纳税年度抵扣 。”?四 。根据《财政部 国家税务总局关于将国家自主创新示范区有关税收试点政策推广到全国范围实施的通知》(财税〔2015〕116号)的规定:“一、有限合伙创业投资企业法人合伙人的企业所得税政策1 。自2015年10月1日起 , 全国范围内有限合伙制创业投资企业以股权投资方式投资未上市中小高新技术企业满2年(24个月)的 , 有限合伙制创业投资企业法人合伙人可按其投资未上市中小高新技术企业的70%从有限合伙制创业投资企业扣除法人合伙人应纳税所得额 。当年扣除不足的 , 可以结转以后纳税年度扣除 。”五、根据《财政部 国家税务总局关于创业投资企业和天使投资个人有关税收试点政策的通知》(财税〔2017〕38号)规定:“一、税收试点政策(一)公司制创业投资企业以股权投资方式直接投资种子期、初创期科技型企业(以下简称初创期科技型企业)满2年(24个月 , 下同)的 , 可按投资额的70%进行投资 , 当年抵扣不足的 , 可结转(二)有限合伙创业投资企业(以下简称合伙创业投资企业)以股权投资方式直接投资初创期科技型企业满2年的 , 合伙创业投资企业合伙人按照以下方式处理:1 .企业合伙人可以从企业合伙人从合伙创业投资企业取得的收入中扣除70%对初创科技型企业的投资;不足当年抵扣的 , 可以结转以后纳税年度抵扣 。”

三、哪些企业需要缴纳企业所得税?

在中华人民共和国境内 , 企业和其他取得收入的组织(统称企业)为企业所得税的纳税人 , 主要包括:1 。居民企业 , 即依法在中国境内设立或依照外国(地区)法律设立 , 但实际在中国境内管理的企业 。2.非居民企业 , 即依照外国(地区)法律设立 , 实际管理机构不在中国境内 , 但在中国境内设立机构、场所 , 或者虽未在中国境内设立机构、场所 , 但有来自中国境内的所得的企业 。3.《中华人民共和国企业所得税法》的规定不适用于个人独资企业和合伙企业 。企业所得税汇算清缴 , 是指纳税人自纳税年度结束之日起5个月内或者自实际经营终止之日起60日内 , 按照税收法律、法规、规章和企业所得税的其他有关规定 , 自行计算本纳税年度应纳税所得额和应纳所得税额 , 根据企业所得税月度或季度预缴情况确定本纳税年度应缴纳或应退税额 , 填写企业所得税年度纳税申报表 , 向主管税务机关办理企业所得税年度纳税申报表并提供给税务机关 。凡在纳税年度中间从事生产经营(包括试生产、试运行)或终止经营活动的纳税人 , 不论是否处于减免税期 , 也不论是否盈利或亏损 , 均应按《企业所得税法》、《企业所得税法实施条例》、《企业所得税汇算清缴管理办法》的有关规定进行企业所得税汇算清缴 。你公司的账可以打瑞华会计事务所 。瑞华会计师事务所有着多年的发展历史 , 有着丰富的专业经验 , 坚持诚信、独立、客观、公正的原则 , 在业界、各级政府和用户中享有良好的声誉 。

文章插图

四、哪些企业会产生企业所得税?税率是多少?

企业所得税税率是企业应纳所得税额与税基之间的数量关系或比率 。也是衡量一国企业所得税负水平的重要指标 , 是企业所得税法的核心 。企业所得税税率一般为25% 。对符合条件的小型微利企业 , 所得税税率一般为20% 。对于国家支持的高新技术企业 , 所得税税率一般为15% 。非居民企业就来源于中国境内的所得缴纳企业所得税 , 适用税率为20% 。对于PE溢价投资企业 , 所得税税率一般在40%左右 。这个答案是富花养的 。

【外商投资企业和外国企业所得税 国家投资了哪些企业所得税,企业所得税税率是多少】供 , 有钱花是度小满金融旗下信贷平台 , 度小满金融将切实把国家支持小微企业渡过难关的号召落到实处 , 全面支持小微生产经营 , 大多数小微业主选择有钱花 , 满足小微经营周转需求 。据悉 , 度小满金融的信贷用户中 , 有七成是小微企业主 。截至目前 , 度小满金融携手数十家金融合作伙伴 , 累计为小微企业主发放数千亿元贷款 , 资金周转就找度小满金融 , 大品牌更安心 。

五、投资收益需要缴纳企业所得税吗企业投资收益是否缴纳企业所得税要看实际情况 , 若是持有一年以上的长期股权投资获取的股息红利收入 , 内资企业免交企业所得税 , 则不用交税;若持有时间不足一年 , 如在交易市场上随时准备出售的交易性金融资产 , 获取的投资收益 , 合并入企业应纳税所得额 , 按企业适用所得税税率交企业所得税 。温馨提示:以上解释仅供参考 。应答时间:2021-05-27 , 最新业务变化请以平安银行官网公布为准 。[平安银行我知道]想要知道更多?快来看“平安银行我知道”吧~ https://b.pingan.com.cn/paim/iknow/index.html

六、有哪些属于企业所得税免税收入?根据《中华人民共和国企业所得税法》第四章第二十六条的规定,下列收入为法定免税收入:(一)国债利息收入;(二)符合条件的居民企业之间的股息、红利等权益性投资收益;(三)在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益;(四)符合条件的非营利组织的收入 。特定行业、项目免税收入1. 企业从事农、林、牧、渔业特定项目免征企业所得税;2. 企业从事国家重点扶持的公共基础设施项目的投资经营的所得 , 自项目取得第一笔生产经营收入所属纳税年度起 , 第一年至第三年免征企业所得税;3. 企业从事符合条件的环境保护、节能节水项目的所得 , 自项目取得第一笔生产经营收入所属纳税年度起 , 第一年至第三年免征企业所得税;4. 对一定范围的软件企业和集成电路企业免征或定期免征企业所得税;5. 在西部地区从事特定产业或项目的 , 免征或定期免征企业所得税;6. 在西藏自治区从事特定产业或项目的 , 免征或暂免征收企业所得税;7. 对证券投资基金从证券市场中取得的收入、投资者从证券投资基金分配中取得的收入、证券投资基金管理人运用基金买卖股票、债券的差价收入 , 暂不征收企业所得税;8. 清洁发展机制基金取得的特定收入免征企业所得税;9. 对企业实施的将温室气体减排量转让收入的65%上缴给国家的HFC和PFC类CDM项目 , 以及将温室气体减排量转让收入的30%上缴给国家的N2O类CDM项目 , 其实施该类CDM项目的所得 , 自项目取得第一笔减排量转让收入所属纳税年度起 , 第一年至第三年免征企业所得税;10. 2008年1月1日之前外商投资企业形成的累积未分配利润 , 在2008年以后分配给外国投资者的 , 免征企业所得税.

推荐阅读

- 税收分类编码多少位数 税务规定的数码产品包括哪些,数码产品包括哪些种类呢

- 2019税及附征税费怎么填写 税及附征税费有哪些,税及附征税费怎么填

- 商标是什么 什么药用乐园堂的商标,小火堂有商标吗

- 皮尔卡丹英文商标图片 李锦记商标图案是什么意思,李锦记是哪个国家的品牌

- 香影女装是什么牌子 香序是什么牌子,序言这个牌子怎么样

- 商标r怎么打 bb是什么商标,起商标名

- 服装牌子还没注册能使用吗 服装用什么商标比较好,识别商标用什么软件

- 商标30类包括什么 音响属于什么商标,如何注册商标

- 注册商标R和C 注册商标R什么时候,什么时候商标才能带R