дёӯжҠҖе…ӢзҫҺпјҲи°җжіўеҮҸйҖҹеҷЁпјү

дёҖгҖҒи°җжіўеҮҸйҖҹеҷЁеӣҪеҶ…йҫҷеӨҙпјҢжү“з ҙеӣҪеӨ–еһ„ж–ӯ

и°җжіўеҮҸйҖҹеҷЁеӣҪеҶ…йҫҷеӨҙ

е…¬еҸёжҳҜдёҖ家专дёҡд»ҺдәӢзІҫеҜҶдј еҠЁиЈ…зҪ®з ”еҸ‘гҖҒи®ҫи®ЎгҖҒз”ҹдә§е’Ңй”Җе”®зҡ„й«ҳж–°жҠҖжңҜдјҒдёҡпјҢ дә§е“ҒеҢ…жӢ¬и°җжіўеҮҸйҖҹеҷЁгҖҒжңәз”өдёҖдҪ“еҢ–жү§иЎҢеҷЁеҸҠзІҫеҜҶйӣ¶йғЁд»¶ гҖӮе…¬еҸёдә§е“Ғе№ҝжіӣеә”з”ЁдәҺ е·ҘдёҡжңәеҷЁдәәгҖҒжңҚеҠЎжңәеҷЁдәәгҖҒж•°жҺ§жңәеәҠгҖҒиҲӘз©әиҲӘеӨ©гҖҒеҢ»з–—еҷЁжў°гҖҒ еҚҠеҜјдҪ“з”ҹдә§и®ҫеӨҮгҖҒ ж–°иғҪжәҗиЈ…еӨҮзӯүй«ҳз«ҜеҲ¶йҖ йўҶеҹҹ гҖӮ

зІҫеҜҶи°җжіўеҮҸйҖҹеҷЁжҳҜжңәеҷЁдәәдёүеӨ§ж ёеҝғйӣ¶йғЁд»¶д№ӢдёҖпјҢе…¬еҸёз»ҸиҝҮеӨҡе№ҙжҢҒз»ӯз ”еҸ‘жҠ•е…ҘпјҢ е®һзҺ°дәҶзІҫеҜҶи°җжіўеҮҸйҖҹеҷЁзҡ„规模еҢ–з”ҹдә§еҸҠй”Җе”®пјҢжү“з ҙдәҶеӣҪйҷ…е“ҒзүҢеңЁжңәеҷЁдәәз”Ёи°җжіў еҮҸйҖҹеҷЁйўҶеҹҹзҡ„еһ„ж–ӯпјҢ并е®һзҺ°жү№йҮҸеҮәеҸЈ гҖӮе…¬еҸёеҲӣе§Ӣдәәе·Ұжҳұжҳұ 1999 е№ҙеҠ е…Ҙд»ҺдәӢйҮ‘ еұһеҠ е·ҘдёҡеҠЎзҡ„жҒ’еҠ йҮ‘еұһпјҢе…ЁйқўиҙҹиҙЈзІҫеҜҶжңәжў°еҠ е·ҘдёҡеҠЎпјҢеёҰйўҶеӣўйҳҹжҲҗдёә ABBгҖҒйҖҡ з”Ёз”өж°”гҖҒйӮЈжҷәдёҚдәҢи¶ҠзӯүеӣҪйҷ…зҹҘеҗҚдјҒдёҡзҡ„зІҫеҜҶйӣ¶йғЁд»¶дә§е“ҒеҗҲж јдҫӣеә”е•ҶпјҢиҝҷдёҖз»ҸеҺҶ дёәз»ҝзҡ„и°җжіўзҡ„з”ҹдә§еҠ е·ҘжҸҗдҫӣдәҶеҹәзЎҖ гҖӮ2003 е№ҙпјҢе·ҰжҳұжҳұеҶҚж¬ЎеҲӣдёҡйҖүеҸ–и°җжіўеҮҸйҖҹеҷЁ дҪңдёәдё»ж”»ж–№еҗ‘пјҢз»ҸиҝҮ 10 е№ҙзҡ„жҢҒз»ӯз ”еҸ‘жҠ•е…Ҙе…¬еҸёи°җжіўеҮҸйҖҹеҷЁејҖе§ӢдёҠеёӮй”Җе”®пјҢеҗҢе№ҙ иҺ·еҫ—еҹғеӨ«зү№жү№йҮҸйҮҮиҙӯи®ўеҚ•е№¶е»әз«ӢзЁіе®ҡе®ўжҲ·е…ізі»пјҢ2014 е№ҙдёҺеўғеӨ–зҹҘеҗҚе®ўжҲ· Universal Robots з»ҸиҝҮеҲқжӯҘжҺҘи§ҰгҖҒж ·е“ҒжөӢиҜ•гҖҒе®һең°иҖғеҜҹгҖҒе°Ҹ规模йҮҮиҙӯеҗҺпјҢе»әз«Ӣ дәҶеҲқжӯҘеҗҲдҪңе…ізі»;2016 е№ҙпјҢеҸҢж–№зӯҫи®ўдәҶжЎҶжһ¶еҚҸи®®пјҢз»ҝзҡ„и°җжіўејҖе§Ӣеҗ‘еӣҪйҷ…дё»жөҒжңә еҷЁдәәеҺӮе•Ҷжү№йҮҸеҮәеҸЈдҫӣиҙ§ гҖӮе…¬еҸёеңЁиЎҢдёҡеҶ…е·Іе»әз«Ӣиҫғй«ҳзҡ„е“ҒзүҢзҹҘеҗҚеәҰпјҢжҲҗй•ҝдёәиЎҢдёҡ йўҶеҶӣдјҒдёҡ гҖӮ

ж–Үз« жҸ’еӣҫ

е…¬еҸёе·ІдёҺеӣҪеҶ…еӨ–еӨ§еһӢзҹҘеҗҚе®ўжҲ·еҪўжҲҗдәҶзЁіе®ҡзҡ„еҗҲдҪңе…ізі» гҖӮе…¬еҸёи°җжіўеҮҸйҖҹеҷЁжҲ–жңәз”ө дёҖдҪ“еҢ–жү§иЎҢеҷЁзҡ„дё»иҰҒз»Ҳз«Ҝе®ўжҲ·еҢ…жӢ¬ж–°жқҫжңәеҷЁдәә(300024.SZ)гҖҒеҚҺж•°жңәеҷЁдәә (300161.SZ)гҖҒж–°ж—¶иҫҫ(002527.SZ)гҖҒеҹғеӨ«зү№гҖҒе№ҝе·һж•°жҺ§гҖҒйҒЁеҚҡжҷәиғҪгҖҒдәҝеҳү е’Ң(603666.SH)гҖҒеҹғж–ҜйЎҝ(002747.SZ)гҖҒдјҳеҝ…йҖүгҖҒй…ҚеӨ©жҠҖжңҜгҖҒUniversal RobotsгҖҒ KollmorgenгҖҒ Varian Medical System зӯүеӣҪеҶ…еӨ–зҹҘеҗҚе“ҒзүҢеҸҠеҲ¶йҖ е•ҶпјҢе…¬еҸёд№ҹжҳҜ ABB(ABB.N)гҖҒйҖҡз”Ёз”өж°”(GE.N)гҖҒйӮЈжҷәдёҚдәҢи¶Ҡ(6474.T)гҖҒйҳҝжі•жӢүдјҗ(ALFA.ST) зӯүиҜёеӨҡеӣҪйҷ…й«ҳз«ҜиЈ…еӨҮеҲ¶йҖ дјҒдёҡзҡ„зІҫеҜҶйӣ¶й…Қ件дҫӣеә”е•Ҷ гҖӮ

е…¬еҸёжҳҜеӨҡйЎ№зІҫеҜҶеҮҸйҖҹеҷЁзӣёе…іеӣҪ家ж ҮеҮҶзҡ„дё»иҰҒиө·иҚүеҚ•дҪҚ гҖӮе…¬еҸёе»әз«Ӣиө·дәҶ科еӯҰе…Ёйқў зҡ„иҙЁйҮҸз®ЎзҗҶдҪ“зі»пјҢеңЁи°җжіўеҮҸйҖҹеҷЁйўҶеҹҹе…·жңүйўҶе…Ҳзҡ„жҠҖжңҜз ”еҸ‘ж°ҙе№іпјҢе·ІйҖҡиҝҮ ISO 9001 еҸҠ ISO 14001 еӣҪйҷ…иҙЁйҮҸдҪ“зі»и®ӨиҜҒпјҢжҳҜ GB/T30819-2014гҖҠжңәеҷЁдәәз”Ёи°җжіў йҪҝиҪ®еҮҸйҖҹеҷЁгҖӢгҖҒ GB/T34884-2017гҖҠж»ҡеҠЁиҪҙжүҝе·ҘдёҡжңәеҷЁдәәи°җжіўйҪҝиҪ®еҮҸйҖҹеҷЁз”Ёжҹ”жҖ§ иҪҙжүҝгҖӢгҖҒ GB/T35089-2018гҖҠжңәеҷЁдәәз”ЁзІҫеҜҶйҪҝиҪ®дј еҠЁиЈ…зҪ®иҜ•йӘҢж–№жі•гҖӢзӯүеӨҡйЎ№зІҫеҜҶ еҮҸйҖҹеҷЁйўҶеҹҹеӣҪ家ж ҮеҮҶдё»иҰҒиө·иҚүеҚ•дҪҚ гҖӮ

е…¬еҸёиӮЎжқғз»“жһ„зЁіе®ҡпјҢж ёеҝғйӘЁе№ІжҝҖеҠұе……еҲҶ гҖӮе…¬еҸёеҲӣе§Ӣдәәе·ҰжҳұжҳұжҜ•дёҡдәҺеҚ—дә¬еӨ§еӯҰзү© зҗҶзі»пјҢе…·еӨҮиҫғејәзҡ„з ”з©¶иғҪеҠӣ гҖӮжҺ§иӮЎиӮЎдёңжҡЁе®һйҷ…жҺ§еҲ¶дәәдёәе·ҰжҳұжҳұгҖҒе·Ұжҷ¶(зі»е…„ејҹ е…ізі»дё”дёәдёҖиҮҙиЎҢеҠЁдәә)пјҢеҲҶеҲ«жҢҒжңүе…¬еҸё 20.40%пјҢеҗҲи®ЎжҢҒжңүе…¬еҸё 40.80%иӮЎжқғ гҖӮеҸҰеӨ–пјҢжқҺи°ҰгҖҒе·Ұжҷ–зӯүдёҡеҠЎйӘЁе№ІеқҮжҢҒжңүе…¬еҸёиӮЎд»ҪпјҢжҝҖеҠұе……еҲҶ гҖӮ

иҗҘ收дёҡз»©ејҖе§ӢжҸҗйҖҹпјҢжҢҒз»ӯз ”еҸ‘жҸҗеҚҮдә§е“Ғз«һдәүеҠӣ

е…¬еҸёиҗҘ收дёҡз»©ејҖе§ӢеҠ йҖҹеўһй•ҝ гҖӮе…¬еҸё 2017-19 е№ҙиҗҘ收еҲҶеҲ«дёә 1.76гҖҒ2.20гҖҒ1.86 дәҝ е…ғпјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұдёә 0.49гҖҒ0.65гҖҒ0.58 дәҝе…ғпјҢ2019 е№ҙиҗҘ收дёҡз»©еҮәзҺ°дёӢж»‘дё»иҰҒзі» дё»иҰҒжҳҜеҸ—еӣҪеҶ…е®һдҪ“з»ҸжөҺеўһйҖҹж”ҫзј“зҡ„еҪұе“ҚпјҢ2018 е№ҙ 4 еӯЈеәҰејҖе§Ӣе·ҘдёҡжңәеҷЁдәәдёӢжёёеҚ жҜ”иҫғеӨ§зҡ„еә”з”ЁйўҶеҹҹеҰӮжұҪиҪҰгҖҒ3C зӯүжҷҜж°”еәҰдёӢж»‘пјҢжңәеҷЁдәәиЎҢдёҡж•ҙдҪ“дә§йҮҸеҮҸе°‘пјҢеҜ№и°җ жіўеҮҸйҖҹеҷЁйңҖжұӮзҙ§зј©жүҖиҮҙпјҢдё”е…¬еҸёеӣҪеҶ…дә§е“Ғд№ҹиҝӣиЎҢдәҶдёҖе®ҡе№…еәҰзҡ„йҷҚд»·пјҢдёҚиҝҮеҖјеҫ— жіЁж„Ҹзҡ„жҳҜе…¬еҸёжө·еӨ–дёҡеҠЎе‘ҲзҺ°йҖҶеҠҝеўһй•ҝ гҖӮ2020 е№ҙдёҠеҚҠе№ҙе…¬еҸёе®һзҺ°иҗҘ收 0.88 дәҝе…ғпјҢ еҗҢжҜ”еўһй•ҝ 14.81%;еҪ’жҜҚеҮҖеҲ©ж¶Ұ 0.34 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 159.92%пјҢдё»иҰҒзі»дёӢжёёе®ў жҲ·йңҖжұӮеҗ‘еҘҪеҸҠж”ҝеәңиЎҘеҠ©дёҠеҚҮжүҖиҮҙ гҖӮж №жҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢе…¬еҸё 1-4 жңҲе®һзҺ°и°җжіўеҮҸйҖҹ еҷЁй”Җе”® 0.36 дәҝе…ғпјҢиҖғиҷ‘йқһеҮҸйҖҹеҷЁдёҡеҠЎж”¶е…ҘеҚ жҜ”пјҢжҲ‘们估算公еҸё 5-6 жңҲе®һзҺ°иҗҘ收 и¶… 0.4 дәҝе…ғпјҢз–«жғ…еҗҺе…¬еҸёдёҡеҠЎеҝ«йҖҹжҒўеӨҚ并е‘ҲзҺ°еҠ йҖҹеўһй•ҝи¶ӢеҠҝ гҖӮе…¬еҸёйў„и®Ў 2020 е№ҙ 1-9 жңҲе®һзҺ°иҗҘ收 1.53-1.63 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 16.31%-23.90%;еҪ’жҜҚеҮҖеҲ©ж¶Ұ 0.62-0.74 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 71.36%-104.50% гҖӮеҚ•еӯЈеәҰзңӢпјҢе…¬еҸё 20Q3 е®һзҺ°иҗҘ收 0.65-0.75 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 39%-60%;еҪ’жҜҚеҮҖеҲ©ж¶Ұ 0.28-0.40 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 62%-132%пјҢдёҡеҠЎеҠ йҖҹеҗ‘еҘҪ гҖӮ

ж–Үз« жҸ’еӣҫ

еҲҶдә§е“ҒзңӢпјҢе…¬еҸё 2019 е№ҙи°җжіўеҮҸйҖҹеҷЁ/зІҫеҜҶйӣ¶йғЁд»¶/жңәз”өдёҖдҪ“еҢ–жү§иЎҢеҷЁе®һзҺ°иҗҘ收 1.45/0.37/0.03 дәҝе…ғпјҢеҗҢжҜ”еҸҳеҠЁ-16.72%/-15.02%/+166.03%пјҢе…¶дёӯи°җжіўеҮҸйҖҹеҷЁ иҗҘ收еҚ жҜ” 78.56%пјҢжҳҜе…¬еҸёеҪ“еүҚ收е…Ҙзҡ„дё»иҰҒиҙЎзҢ®иҖ…;жңәз”өдёҖдҪ“еҢ–жү§иЎҢеҷЁиҗҘ收еҚ жҜ” зәҰ 1.46%пјҢе…¬еҸёдә§е“Ғд»ҚеӨ„дәҺиө·жӯҘйҳ¶ж®өпјҢдёҚиҝҮз©әй—ҙжһҒе…¶е№ҝйҳ”пјҢжңӘжқҘжңүжңӣжҲҗдёәе…¬еҸё дёҡеҠЎж–°зҡ„дё»иҰҒеўһй•ҝзӮ№ гҖӮжңәз”өдёҖдҪ“еҢ–жү§иЎҢеҷЁз”ұдјәжңҚзі»з»ҹгҖҒи°җжіўеҮҸйҖҹеҷЁгҖҒдј ж„ҹеҷЁйӣҶ жҲҗзҡ„жЁЎеқ—пјҢеҸҜдёәе®ўжҲ·жҸҗдҫӣжӣҙдёәж ҮеҮҶеҢ–зҡ„и§ЈеҶіж–№жЎҲ гҖӮеҪ“еүҚдёәдәҶиҝҺеҗҲдәҶдёӢжёёиЎҢдёҡе®ў жҲ·зҡ„еёӮеңәйңҖжұӮпјҢи®©дёӢжёёеҲ¶йҖ е•ҶжӣҙеҠ дё“жіЁдәҺе…¶жңәеҷЁдәәеә”з”ЁеңәжҷҜзҡ„ејҖеҸ‘пјҢдҝғиҝӣдёӢжёё иЎҢдёҡдҪҝз”Ёж•ҲзҺҮзҡ„жҸҗй«ҳе’Ңз”ҹдә§жҲҗжң¬зҡ„йҷҚдҪҺпјҢеӣҪеҶ…еӨ–йўҶи·‘дјҒдёҡзә·зә·ејҖеҸ‘дёҖдҪ“еҢ–жЁЎеқ—пјҢ дҪҝеҫ—и°җжіўеҮҸйҖҹеҷЁиЎҢдёҡеҗ‘жңәз”өдёҖдҪ“еҢ–гҖҒжЁЎеқ—еҢ–ж–№еҗ‘еҸ‘еұ• гҖӮеңЁиҝҷз§Қи¶ӢеҠҝдёӢпјҢе…¬еҸёд№ҹ е·Із ”еҸ‘и®ҫи®ЎеҮәжңәз”өдёҖдҪ“еҢ–еҮҸйҖҹжЁЎз»„дә§е“ҒпјҢеҪ“еүҚд»·ж је·Ёеү‘еңЁ 0.3-0.5 дёҮе…ғпјҢй«ҳдәҺ и°җжіўеҮҸйҖҹеҷЁ 0.1-0.4 дёҮе…ғпјҢжңӘжқҘеқҮд»·иҝҳжңүдёҠиЎҢз©әй—ҙпјҢе…¬еҸёжңӘжқҘжңүжңӣе……еҲҶеҸ—зӣҠи°җ жіўеҮҸйҖҹеҷЁзҡ„жҢҒз»ӯиҝӣеҸЈжӣҝд»ЈеҸҠжңәз”өдёҖдҪ“еҢ–и¶ӢеҠҝдёӢзҡ„жү§иЎҢеҷЁйңҖжұӮзҲҶеҸ‘ гҖӮ

еҲҶең°еҢәзңӢпјҢе…¬еҸё 2019 е№ҙеўғеҶ…/еўғеӨ–收е…Ҙдёә 1.26/0.57 дәҝе…ғпјҢеҗҢжҜ”еҸҳеҠЁ -29.52%/+49.99%пјҢеҲҶеҲ«еҚ жҜ” 68.76%/31.24% гҖӮйҡҸзқҖеўғеӨ–еёӮеңәзҡ„дёҚж–ӯејҖжӢ“пјҢе…¬ еҸёеўғеӨ– 2017-2019 收е…ҘйҮ‘йўқеҲҶеҲ«дёә 0.35гҖҒ0.38гҖҒ0.57 дәҝе…ғпјҢе‘ҲйҖҗе№ҙеўһй•ҝжҖҒеҠҝ гҖӮе…¬еҸёеҮӯеҖҹи°җжіўеҮҸйҖҹеҷЁдә§е“ҒдјҳејӮзҡ„жҖ§иғҪжҢҮж Үе’ҢзЁіе®ҡзҡ„иҙЁйҮҸпјҢеҸ–еҫ—дәҶеӨ§йҮҸеўғеӨ–е®ўжҲ· зҡ„и®ӨеҸҜпјҢ并已жӢҘжңүдәҶиҜёеҰӮ UniversalRobotsгҖҒ KollmorgenгҖҒ Varian Medical System зӯүеӣҪйҷ…зҹҘеҗҚз”ЁжҲ· гҖӮеңЁе…Ёзҗғе·ҘдёҡжңәеҷЁдәәзӯүдёӢжёёй«ҳз«ҜиЈ…еӨҮеҲ¶йҖ иЎҢдёҡжҢҒз»ӯеҝ«йҖҹеҸ‘еұ•зҡ„жңүеҲ©зҺҜеўғдёӢпјҢжңӘжқҘе…¬еҸёеўғеӨ–дёҡеҠЎи§„жЁЎе°ҶиҝӣдёҖжӯҘжҸҗй«ҳпјҢиЎҢдёҡең°дҪҚе°ҶиҝӣдёҖ жӯҘеўһејә гҖӮ

е…¬еҸёзӣҲеҲ©иғҪеҠӣејәпјҢжҢҒз»ӯз ”еҸ‘жҠ•е…ҘжҺЁеҠЁжҠҖжңҜиғҪеҠӣеҝ«йҖҹжҸҗеҚҮ гҖӮе…¬еҸёзӣҲеҲ©иғҪеҠӣиҫғејәпјҢ иҝ‘ 3 е№ҙжқҘжҜӣеҲ©зҺҮ/еҮҖеҲ©зҺҮз»ҙжҢҒеңЁ 45%/25%д»ҘдёҠ гҖӮеҚ•зңӢи°җжіўеҮҸйҖҹеҷЁзҡ„жҜӣеҲ©зҺҮжӣҙй«ҳпјҢ 2017-19 е№ҙжҜӣеҲ©зҺҮеҲҶеҲ«дёә 58.28%гҖҒ58.59%гҖҒ59.10%пјҢе‘ҲдёҠеҚҮи¶ӢеҠҝпјҢдё»иҰҒзі»йҡҸ зқҖе…¬еҸёз”ҹдә§е·ҘиүәжҸҗеҚҮгҖҒжҲҗжң¬з®ЎзҗҶеҠ ејәпјҢдә§е“ҒжҲҗжң¬йҖҗжёҗдёӢйҷҚ гҖӮе…¬еҸёдҝқжҢҒдәҶиҫғй«ҳзҡ„ з ”еҸ‘жҠ•е…Ҙж°ҙе№іпјҢ2017-19 е№ҙз ”еҸ‘иҙ№з”ЁзҺҮеҲҶеҲ«дёә 9.20%гҖҒ11.39%гҖҒ13.04% гҖӮ

ж–Үз« жҸ’еӣҫ

дёҠеёӮеӢҹиө„жҸҗеҚҮ 6 еҖҚдә§иғҪпјҢж»Ўи¶іе…¬еҸёжҲҗй•ҝйңҖжұӮ

е…¬еҸёзҺ°жңүдә§иғҪиҝ‘ 10 дёҮеҸ°/е№ҙпјҢеӢҹжҠ•йЎ№зӣ®е°ҶеўһеҠ 50 дёҮеҸ°/е№ҙдә§иғҪ гҖӮе…¬еҸёжҖ»дҪ“дә§иғҪ еҸ–еҶідәҺжңәеҠ е·ҘиғҪеҠӣпјҢж №жҚ®зҺ°жңүдә§иғҪ规еҲ’е…¬еҸё 2019 е№ҙи°җжіўеҮҸйҖҹеҷЁдә§иғҪзәҰ 9 еҸ°/е№ҙпјҢ зІҫеҜҶйӣ¶йғЁд»¶дә§иғҪ 130 дёҮ件/е№ҙ гҖӮе…¬еҸёдёҠеёӮе…¬ејҖеҸ‘иЎҢ 3010 дёҮиӮЎпјҢеӢҹйӣҶиө„йҮ‘ 10.55 дәҝе…ғпјҢи¶…еӢҹ 4.15 дәҝе…ғпјҢдё»иҰҒз”ЁдәҺе»әи®ҫе№ҙдә§ 50 дёҮеҸ°зІҫеҜҶи°җжіўеҮҸйҖҹеҷЁйЎ№зӣ®е’Ңз ”еҸ‘ дёӯеҝғеҚҮзә§е»әи®ҫйЎ№зӣ®пјҢе»әжҲҗеҗҺе…¬еҸёзҡ„и°җжіўеҮҸйҖҹеҷЁдә§иғҪе°ҶйҖҗжӯҘжҸҗеҚҮеҲ°иҝ‘ 60 дёҮеҸ°пјҢеӨ§ е№…жҸҗй«ҳзІҫеҜҶеҮҸйҖҹеҷЁдҫӣеә”иғҪеҠӣпјҢж»Ўи¶іжҢҒз»ӯеҝ«йҖҹеўһй•ҝзҡ„еёӮеңәйңҖжұӮпјҢе…¬еҸёеёӮеҚ зҺҮжңүжңӣ жҢҒз»ӯжҸҗеҚҮпјҢе·©еӣә并жү©еӨ§е…¬еҸёзҺ°жңүеёӮеңәең°дҪҚ гҖӮеҗҢж—¶пјҢе…¬еҸёз§ҜжһҒејҖжӢ“еҫ·еӣҪгҖҒйҹ©еӣҪзӯү еӣҪеӨ–еёӮеңәпјҢжңүжңӣйҖҗжӯҘеҪўжҲҗдёҺеӣҪйҷ…е·ЁеӨҙзӣёжҠ—иЎЎзҡ„з«һдәүең°дҪҚ гҖӮ

1пјү.е№ҙдә§ 50 дёҮеҸ°зІҫеҜҶи°җжіўеҷЁйЎ№зӣ®

иҜҘйЎ№зӣ®жҳҜе…¬еҸёзҺ°жңүи°җжіўеҮҸйҖҹеҷЁдә§е“Ғзҡ„жү©е»әжҠҖжңҜж”№йҖ пјҢе°ҶжңүеҠ©е…¬еҸёжҸҗй«ҳдә§е“Ғдҫӣеә” иғҪеҠӣпјҢе·©еӣәеёӮеңәең°дҪҚ гҖӮйЎ№зӣ®жӢҹжҠ•е…Ҙ 6.3 дәҝе…ғпјҢд»Ҙеӣӣе№ҙдёәе»әи®ҫжңҹпјҢйҖҡиҝҮе»әи®ҫзІҫеҜҶ и°җжіўеҮҸйҖҹеҷЁз”ҹдә§зәҝеҸҠй…ҚеҘ—и®ҫж–ҪпјҢжқҘжү©еӨ§е…¬еҸёз”ҹдә§иғҪеҠӣпјҢжңҖз»Ҳе®һзҺ°ж–°еўһи°җжіўеҮҸйҖҹ еҷЁе№ҙдә§ 50 дёҮеҸ° гҖӮйҡҸзқҖжҲ‘еӣҪиҝӣе…ҘжҷәиғҪеҢ–еҲ¶йҖ ж—¶д»ЈпјҢзІҫеҜҶеҮҸйҖҹеҷЁиЎҢдёҡиө°дёҠеҸ‘еұ•еҝ«иҪҰ йҒ“пјҢеңЁдә§дёҡй“ҫдёӯзҡ„ең°дҪҚйҖҗжёҗеҮёжҳҫ гҖӮжң¬ж¬ЎеӢҹйӣҶиө„йҮ‘жҠ•иө„йЎ№зӣ®жү©дә§зҡ„ 50 еҘ—и°җжіўеҮҸйҖҹ еҷЁпјҢдёҖж–№йқўеҜ№дәҺе®һзҺ°иҝӣеҸЈжӣҝд»ЈпјҢдҝқйҡңе·ҘдёҡжңәеҷЁдәәзӯүйўҶеҹҹе…ій”®йӣ¶йғЁд»¶дҫӣз»ҷе…·жңүйҮҚ иҰҒж„Ҹд№ү;еҸҰдёҖж–№йқўйҖҡиҝҮжҸҗеҚҮдә§иғҪж»Ўи¶іжҢҒз»ӯеҝ«йҖҹеўһй•ҝзҡ„еёӮеңәйңҖжұӮпјҢдёҚж–ӯжҸҗй«ҳе…¬еҸё еңЁеӣҪеҶ…зҡ„еёӮеңәеҚ жңүзҺҮпјҢе·©еӣә并жү©еӨ§е…¬еҸёзҺ°жңүеёӮеңәең°дҪҚпјҢеҜ№дәҺејҖжӢ“жө·еӨ–еёӮеңәд№ҹе…· жңүж·ұиҝңж„Ҹд№ү гҖӮ

2пјү.з ”еҸ‘дёӯеҝғеҚҮзә§йЎ№зӣ®

иҜҘйЎ№зӣ®йҖҡиҝҮе»әи®ҫз ”еҸ‘дёӯеҝғгҖҒе®һйӘҢдёӯеҝғд»ҘеҸҠжЈҖжөӢдёӯеҝғпјҢеҲӣж–°и°җжіўдј еҠЁжҠҖжңҜпјҢж”№иҝӣ з”ҹдә§е·ҘиүәпјҢжҸҗй«ҳз”ҹдә§ж•ҲзҺҮ гҖӮйЎ№зӣ®жӢҹжҠ•е…Ҙ 0.8 дәҝе…ғпјҢд»Ҙеӣӣе№ҙдёәе»әи®ҫжңҹпјҢе…¶дёӯз ”еҸ‘ дёӯеҝғж №жҚ®дёҚеҗҢзҡ„иЎҢдёҡгҖҒдёҚеҗҢзҡ„дҪҝз”ЁжқЎд»¶жқҘиҝӣиЎҢжӣҙз»Ҷзҡ„еҢәеҲҶпјҢз”ЁдәҺз ”еҸ‘ж–°дёҖд»ЈзІҫ еҜҶи°җжіўеҮҸйҖҹеҷЁдә§е“Ғ;е®һйӘҢдёӯеҝғз”ЁдәҺеҜ№е·Із»Ҹе®ҢжҲҗжү“ж ·зҡ„еҮҸйҖҹеҷЁиҝӣиЎҢж— иҙҹиҪҪгҖҒжӯЈеёё иҙҹиҪҪд»ҘеҸҠи¶…иҙҹиҪҪи·‘еҗҲе®һйӘҢпјҢжЈҖжҹҘи°җжіўеҮҸйҖҹеҷЁйҪҝзҡ„зЈЁжҚҹзЁӢеәҰпјҢжқҘеҲӨж–ӯеҮҸйҖҹеҷЁзҡ„зІҫ еәҰеҜҝе‘Ҫ;жЈҖжөӢдёӯеҝғеҲҶеҲ«еҜ№и°җжіўеҮҸйҖҹеҷЁеҲҡеәҰгҖҒйҪҝеҪўд»ҘеҸҠйҮҚеӨҚе®ҡдҪҚзІҫеәҰзӯүж–№йқўиҝӣиЎҢ жЈҖжөӢпјҢжқҘеҲӨж–ӯи°җжіўеҮҸйҖҹеҷЁжҳҜеҗҰз¬ҰеҗҲе·ҘдёҡжңәеҷЁдәәзҡ„дҪҝз”Ёж ҮеҮҶ гҖӮз ”еҸ‘дёӯеҝғеҚҮзә§е»әи®ҫ йЎ№зӣ®жңүеҲ©дәҺдҝқжҢҒе…¬еҸёжҠҖжңҜеҲӣж–°ж°ҙе№ігҖҒжҸҗеҚҮе…¬еҸёж ёеҝғз«һдәүеҠӣе’ҢдјҳеҠҝең°дҪҚгҖҒиө¶и¶…еӣҪ еӨ–е…Ҳиҝӣж°ҙе№ігҖҒжҸҗеҚҮеӣҪйҷ…з«һдәүеҠӣ гҖӮ

дәҢгҖҒвҖңжңәеҷЁжҚўдәәвҖқиғҢжҷҜдёӢй«ҳйҖҹжҲҗй•ҝпјҢжңәз”өдёҖдҪ“еҢ–и¶ӢеҠҝжү“ејҖ жӣҙй«ҳеӨ©иҠұжқҝй«ҳз«ҜиЈ…еӨҮеҲ¶йҖ дёҡдҪңдёәй«ҳж–°жҠҖжңҜзҡ„еј•йўҶпјҢеӨ„дәҺд»·еҖјй“ҫй«ҳз«Ҝе’Ңдә§дёҡй“ҫж ёеҝғзҺҜиҠӮпјҢеҶі е®ҡзқҖеӣҪж°‘еҲ¶йҖ дёҡж•ҙдёӘдә§дёҡй“ҫзҡ„з»јеҗҲз«һдәүеҠӣпјҢжҳҜзҺ°д»Јдә§дёҡдҪ“зі»зҡ„и„ҠжўҒпјҢжҳҜжҺЁеҠЁе·Ҙ дёҡиҪ¬еһӢеҚҮзә§зҡ„еј•ж“Һ гҖӮеңЁй«ҳз«ҜиЈ…еӨҮеҲ¶йҖ дә§дёҡй“ҫдёӯпјҢе…¬еҸёдә§е“Ғи°җжіўеҮҸйҖҹеҷЁдҪҚдәҺдёҠжёё ж ёеҝғйӣ¶йғЁд»¶зҺҜиҠӮпјҢжҳҜжңәеҷЁдәәзҡ„дёүеӨ§ж ёеҝғйӣ¶йғЁд»¶д№ӢдёҖ гҖӮ

ж–Үз« жҸ’еӣҫ

и°җжіўеҮҸйҖҹеҷЁжҰӮеҶө

еҮҸйҖҹеҷЁжҳҜиҝһжҺҘеҠЁеҠӣжәҗе’Ңжү§иЎҢжңәжһ„зҡ„дёӯй—ҙжңәжһ„пјҢе…·жңүеҢ№й…ҚиҪ¬йҖҹе’Ңдј йҖ’иҪ¬зҹ©зҡ„дҪңз”Ё гҖӮжҢүз…§жҺ§еҲ¶зІҫеәҰеҲ’еҲҶпјҢеҮҸйҖҹеҷЁеҸҜеҲҶдёәдёҖиҲ¬дј еҠЁеҮҸйҖҹеҷЁе’ҢзІҫеҜҶеҮҸйҖҹеҷЁ гҖӮ1)дёҖиҲ¬дј еҠЁ еҮҸйҖҹеҷЁжҺ§еҲ¶зІҫеәҰдҪҺпјҢеҸҜж»Ўи¶іжңәжў°и®ҫеӨҮеҹәжң¬зҡ„еҠЁеҠӣдј еҠЁйңҖжұӮ гҖӮзІҫеҜҶеҮҸйҖҹеҷЁеӣһзЁӢй—ҙ йҡҷе°ҸгҖҒзІҫеәҰиҫғй«ҳгҖҒдҪҝз”ЁеҜҝе‘Ҫй•ҝпјҢжӣҙеҠ еҸҜйқ зЁіе®ҡпјҢеә”з”ЁдәҺжңәеҷЁдәәгҖҒж•°жҺ§жңәеәҠзӯүй«ҳ з«ҜйўҶеҹҹ гҖӮ2)зІҫеҜҶеҮҸйҖҹеҷЁеӣһзЁӢй—ҙйҡҷе°ҸгҖҒзІҫеәҰиҫғй«ҳгҖҒдҪҝз”ЁеҜҝе‘Ҫй•ҝпјҢжӣҙеҠ еҸҜйқ зЁіе®ҡпјҢ еә”з”ЁдәҺжңәеҷЁдәәгҖҒж•°жҺ§жңәеәҠзӯүй«ҳз«ҜйўҶеҹҹ гҖӮзІҫеҜҶеҮҸйҖҹеҷЁз§Қзұ»иҫғеӨҡпјҢеҢ…жӢ¬и°җжіўеҮҸйҖҹеҷЁгҖҒ RV еҮҸйҖҹеҷЁгҖҒж‘Ҷзәҝй’ҲиҪ®иЎҢжҳҹеҮҸйҖҹеҷЁгҖҒзІҫеҜҶиЎҢжҳҹеҮҸйҖҹеҷЁзӯү гҖӮ

и°җжіўеҮҸйҖҹеҷЁд»Ҙе…¶зү№жҖ§еҚ жҚ®иҪ»иҙҹиҪҪзІҫеҜҶеҮҸйҖҹеҷЁйўҶеҹҹдё»еҜјең°дҪҚпјҢдё”еә”з”ЁиЎҢдёҡдёҚж–ӯжӢ“ е®Ҫ гҖӮиҝ‘е№ҙжқҘпјҢйҡҸзқҖе·ҘдёҡжңәеҷЁдәәгҖҒй«ҳз«Ҝж•°жҺ§жңәеәҠзӯүжҷәиғҪеҲ¶йҖ е’Ңй«ҳз«ҜиЈ…еӨҮйўҶеҹҹзҡ„еҝ« йҖҹеҸ‘еұ•пјҢи°җжіўеҮҸйҖҹеҷЁдёҺ RV еҮҸйҖҹеҷЁе·ІжҲҗдёәй«ҳзІҫеҜҶдј еҠЁйўҶеҹҹе№ҝжіӣдҪҝз”Ёзҡ„зІҫеҜҶеҮҸйҖҹ еҷЁ гҖӮз”ұдәҺдј еҠЁеҺҹзҗҶе’Ңз»“жһ„зӯүжҠҖжңҜзү№зӮ№е·®ејӮпјҢдҪҝдәҢиҖ…еңЁдёӢжёёдә§е“ҒеҸҠеә”з”ЁйўҶеҹҹж–№йқў еҗ„жңүжүҖдҫ§йҮҚгҖҒзӣёиҫ…зӣёжҲҗ гҖӮи°җжіўеҮҸйҖҹеҷЁе…·жңүдҪ“з§Ҝе°ҸгҖҒдј еҠЁжҜ”й«ҳгҖҒзІҫеҜҶеәҰй«ҳзӯүдјҳеҠҝпјҢ еҚ жҚ®иҪ»иҙҹиҪҪзІҫеҜҶеҮҸйҖҹеҷЁйўҶеҹҹзҡ„дё»еҜјең°дҪҚпјҢеҗҢж—¶пјҢз”ұдәҺи°җжіўеҮҸйҖҹеҷЁеңЁйҷӨжңәеҷЁдәәд»Ҙ еӨ–зҡ„зІҫеҜҶдј еҠЁйўҶеҹҹдәҰеҸҜе№ҝжіӣйҖӮз”ЁпјҢеә”з”ЁиЎҢдёҡжңүдёҚж–ӯжӢ“е®Ҫзҡ„и¶ӢеҠҝ гҖӮRV еҮҸйҖҹеҷЁе…· жңүеӨ§дҪ“з§ҜгҖҒй«ҳиҙҹиҪҪиғҪеҠӣе’Ңй«ҳеҲҡеәҰзү№жҖ§зҡ„зү№зӮ№пјҢеңЁйҮҚиҙҹиҪҪзІҫеҜҶеҮҸйҖҹеҷЁйўҶеҹҹеҶ…д№ҹе…· жңүдёҖе®ҡдё»еҜјең°дҪҚ гҖӮдәҢиҖ…еңЁдёӢжёёдә§е“ҒеҸҠеә”з”ЁйўҶеҹҹж–№йқўеҗ„жңүжүҖдҫ§йҮҚгҖҒзӣёиҫ…зӣёжҲҗпјҢеә” з”ЁдәҺдёҚеҗҢеңәжҷҜе’Ңз»Ҳз«ҜиЎҢдёҡ гҖӮ

и°җжіўйҪҝиҪ®еҮҸйҖҹеҷЁжҳҜдёҖз§Қйқ жіўеҸ‘з”ҹеҷЁдҪҝжҹ”иҪ®дә§з”ҹеҸҜжҺ§зҡ„еј№жҖ§еҸҳеҪўжіўпјҢйҖҡиҝҮе…¶дёҺеҲҡиҪ®зҡ„зӣёдә’дҪңз”ЁпјҢе®һзҺ°иҝҗеҠЁе’ҢеҠЁеҠӣдј йҖ’зҡ„дј еҠЁиЈ…зҪ®пјҢе…¶жһ„йҖ дё»иҰҒз”ұеёҰжңүеҶ…йҪҝеңҲзҡ„ еҲҡжҖ§йҪҝиҪ®(еҲҡиҪ®)гҖҒеёҰжңүеӨ–йҪҝеңҲзҡ„жҹ”жҖ§йҪҝиҪ®(жҹ”иҪ®)гҖҒжіўеҸ‘з”ҹеҷЁдёүдёӘеҹәжң¬жһ„件组 жҲҗ гҖӮи°җжіўдј еҠЁжҠҖжңҜзӘҒз ҙдәҶжңәжў°дј еҠЁйҮҮз”ЁеҲҡжҖ§жһ„件зҡ„жЁЎејҸпјҢдҪҝз”ЁдәҶдёҖдёӘжҹ”жҖ§жһ„件 жқҘе®һзҺ°жңәжў°дј еҠЁпјҢе…¶е·ҘдҪңеҺҹзҗҶйҖҡеёёйҮҮз”ЁжіўеҸ‘з”ҹеҷЁдё»еҠЁгҖҒеҲҡиҪ®еӣәе®ҡгҖҒжҹ”иҪ®иҫ“еҮәеҪў ејҸпјҢеҪ“жіўеҸ‘з”ҹеҷЁиЈ…е…Ҙжҹ”иҪ®еҶ…еңҶж—¶пјҢиҝ«дҪҝжҹ”иҪ®дә§з”ҹеј№жҖ§еҸҳеҪўиҖҢе‘ҲжӨӯеңҶзҠ¶пјҢдҪҝе…¶й•ҝ иҪҙеӨ„жҹ”иҪ®йҪҝиҪ®жҸ’е…ҘеҲҡиҪ®зҡ„иҪ®йҪҝж§ҪеҶ…пјҢжҲҗдёәе®Ңе…Ёе•®еҗҲзҠ¶жҖҒ;иҖҢе…¶зҹӯиҪҙеӨ„дёӨиҪ®иҪ®йҪҝ е®Ңе…ЁдёҚжҺҘи§ҰпјҢеӨ„дәҺи„ұејҖзҠ¶жҖҒпјҢеҪ“жіўеҸ‘з”ҹеҷЁиҝһз»ӯиҪ¬еҠЁж—¶пјҢиҝ«дҪҝжҹ”иҪ®дёҚж–ӯдә§з”ҹеҸҳеҪў 并дә§з”ҹдәҶй”ҷйҪҝиҝҗеҠЁпјҢд»ҺиҖҢе®һзҺ°жіўеҸ‘з”ҹеҷЁдёҺжҹ”иҪ®зҡ„иҝҗеҠЁдј йҖ’ гҖӮ

ж–Үз« жҸ’еӣҫ

и°җжіўеҮҸйҖҹеҷЁдёӢжёёеә”з”Ёе№ҝжіӣпјҢжңәеҷЁжҚўдәәиҝҺжқҘе№ҝйҳ”еёӮеңәз©әй—ҙ

и°җжіўеҮҸйҖҹеҷЁдҪңдёәеҹәзЎҖе·Ҙдёҡдә§е“ҒпјҢдёӢжёёе®ўжҲ·е№ҝжіӣеҲҶеёғдәҺеҗ„иЎҢеҗ„дёҡ гҖӮе…¬еҸёдёӢжёёе®ўжҲ· е№ҝжіӣеҲҶеёғдәҺе·ҘдёҡжңәеҷЁдәәгҖҒжңҚеҠЎжңәеҷЁдәәгҖҒж•°жҺ§жңәеәҠгҖҒе…үдјҸи®ҫеӨҮгҖҒеҢ»з–—еҷЁжў°зӯүеӨҡдёӘ иЎҢдёҡе’ҢйўҶеҹҹ гҖӮ

1гҖҒеңЁе·ҘдёҡжңәеҷЁдәәйўҶеҹҹпјҢи°җжіўеҮҸйҖҹеҷЁдёҖиҲ¬еә”з”ЁеңЁжңәеҷЁдәәзҡ„жүӢиҮӮгҖҒи…•йғЁжҲ–жүӢйғЁе…іиҠӮ гҖӮд»ҺжңәеҷЁдәәзҡ„жһ„йҖ еҪўжҖҒжқҘзңӢпјҢдёҖиҲ¬жқҘиҜҙпјҢaгҖҒжҜҸеҸ°е…ӯиҪҙеӨҡе…іиҠӮжңәеҷЁдәәйңҖиҰҒжҗӯй…Қ 6 еҸ°зІҫеҜҶеҮҸйҖҹеҷЁпјҢе…¶дёӯиҙҹиҪҪ 10kg д»ҘдёӢжңәеҷЁдәәдё»иҰҒдҪҝз”Ёи°җжіўеҮҸйҖҹеҷЁ;10-20kg еҸҠ жӣҙй«ҳиҙҹиҪҪзҡ„жңәеҷЁдәәе°ҸиҮӮгҖҒжүӢи…•е…іиҠӮеҸҜд»ҘйҮҮз”Ёи°җжіўеҮҸйҖҹеҷЁ;иҙҹиҪҪ 30kg д»ҘдёҠзҡ„пјҢеңЁ е…¶иҪ»иҙҹиҚ·зҡ„жң«з«Ҝе…іиҠӮдёҠд№ҹиғҪеӨҹдҪҝз”Ёи°җжіўеҮҸйҖҹеҷЁ гҖӮbгҖҒеҚҸдҪңжңәеҷЁдәәе…ЁйғЁе…іиҠӮдҪҝз”Ёи°җ жіўеҮҸйҖҹеҷЁпјҢдёҖиҲ¬дҪҝз”Ё 6-7 дёӘи°җжіўеҮҸйҖҹеҷЁпјҢеҠҹиғҪеңәжҷҜдёҺеӨҡе…іиҠӮжңәеҷЁдәәзӣёеҗҢпјҢдё”еҸҜ д»ҘеңЁжІЎжңүйҳІжҠӨж Ҹзҡ„жғ…еҶөдёӢдёҺдәәиҝ‘и·қзҰ»еҚҸеҗҢе·ҘдҪң гҖӮcгҖҒSCARA жңәеҷЁдәәдёҖиҲ¬дҪҝз”Ё 2-3 еҸ°и°җжіўеҮҸйҖҹеҷЁпјҢиғҪе®һзҺ°иЈ…й…ҚгҖҒиЈ…еҚёгҖҒеӣәе®ҡгҖҒж¶ӮеұӮгҖҒзІҳз»“зӯүеҠҹиғҪ гҖӮdгҖҒDELTA жңәеҷЁдәәеҲҷйңҖдҪҝз”Ё 3 еҸ°и°җжіўеҮҸйҖҹеҷЁпјҢеҸҜе®һзҺ°еҲҶжӢЈзӯүеҠҹиғҪ гҖӮeгҖҒAGV жңәеҷЁдәәеңЁе…¶ жҠ“еҸ–иҮӮе…іиҠӮдёҠеҸҜд»ҘдҪҝз”Ёи°җжіўеҮҸеҷЁпјҢиғҪеӨҹе®һзҺ°жҗ¬иҝҗгҖҒй…ҚйҖҒзӯүеҠҹиғҪеңәжҷҜпјҢеңЁеҲ¶йҖ йўҶ еҹҹеҸҜдҪңдёәе…ій”®и®ҫеӨҮз”ЁдәҺжҷәиғҪд»“еӮЁгҖҒжҹ”жҖ§з”ҹдә§зәҝгҖҒз«ӢдҪ“д»“еә“зӯүпјҢеңЁжңҚеҠЎйўҶеҹҹеҸҜз”Ё дәҺжҷәиғҪзү©жөҒгҖҒж— дәәй…ҚйҖҒгҖҒж— дәәе·ЎжЈҖзӯү гҖӮд»ҺжңәеҷЁдәәе…·дҪ“еә”з”ЁеңәжҷҜеҲҶзұ»жқҘзңӢпјҢaгҖҒж‘Ҷ иҮӮеҶІеҺӢжңәеҷЁдәәдёҖиҲ¬еңЁж—ӢиҪ¬еә•еә§еҸҠеүҚз«ҜжүӢи…•е…іиҠӮеӨ„иғҪеӨҹдҪҝз”Ё 2 еҸ°и°җжіўеҮҸйҖҹеҷЁ;bгҖҒ жіЁеЎ‘жңәжў°жүӢдёҖиҲ¬дҪҝз”Ё 1 еҸ°и°җжіўеҮҸйҖҹеҷЁпјҢcгҖҒз ҒеһӣжңәеҷЁдәәзҡ„第еӣӣиҪҙ(жң«з«ҜиҪҙ)иғҪеӨҹ дҪҝз”Ё 1 еҸ°и°җжіўеҮҸйҖҹеҷЁ;dгҖҒжңҚеҠЎжңәеҷЁдәәйңҖдҪҝз”ЁеӨҡдёӘи°җжіўеҮҸйҖҹеҷЁдҪңдёәжҹ”жҖ§е…іиҠӮ гҖӮ

2гҖҒеңЁж•°жҺ§жңәеәҠйўҶеҹҹпјҢеҚ•еҸ°еҠ е·ҘдёӯеҝғеҸҠж•°жҺ§й“ЈеәҠеҸҜдҪҝз”Ё 4 еҸ°д»ҘдёҠзІҫеҜҶеҮҸйҖҹеҷЁпјҢж•° жҺ§иҪҰеәҠеҸҠиҪҰеүҠдёӯеҝғгҖҒж•°еӯ—зЈЁеәҠеҸҠж”ҫз”өеҠ е·ҘжңәзӯүеҸҜдҪҝз”Ё 3 еҸ°д»ҘдёҠзІҫеҜҶеҮҸйҖҹеҷЁ гҖӮзӣ® еүҚпјҢй«ҳзІҫеәҰж•°жҺ§еӣһиҪ¬еҸ°е’ҢеҠ е·Ҙдёӯеҝғзҡ„еӣӣжҲ–дә”иҪҙйңҖиҰҒдҪҝз”Ё 1-2 еҸ°и°җжіўеҮҸйҖҹеҷЁпјҢйӣ• еҲ»жңәзҡ„еҲҶеәҰеӣһиҪ¬иЈ…зҪ®д»ҘеҸҠд№үйҪҝеҠ е·Ҙжңәзӯүд№ҹйңҖиҰҒдҪҝз”Ёи°җжіўеҮҸйҖҹеҷЁ гҖӮ

3гҖҒеңЁе…үдјҸи®ҫеӨҮйўҶеҹҹпјҢи°җжіўеҮҸйҖҹеҷЁдёҖиҲ¬еә”з”ЁдәҺе…үдјҸжҷәиғҪеҲ¶йҖ и®ҫеӨҮд»ҘеҸҠе…үдјҸеҸ‘з”өи®ҫ еӨҮдёӯеӨӘйҳіиғҪи·ҹиёӘзі»з»ҹдёӯзҡ„иҮӘеҠЁеҢ–组件пјҢеӨӘйҳіиғҪи·ҹиёӘзі»з»ҹеҸҜи°ғиҠӮз”өжұ жқҝдёҺеӨӘйҳізҡ„ и§’еәҰпјҢдҝқжҢҒеӨӘйҳіе…үеһӮзӣҙе°„з”өжұ жқҝпјҢжҸҗй«ҳе…үдјҸ组件зҡ„еҸ‘з”өж•ҲзҺҮ гҖӮ

4гҖҒеңЁиҲӘз©әиҲӘеӨ©йўҶеҹҹпјҢи°җжіўеҮҸйҖҹеҷЁеҸҜз”ЁдәҺиҲӘеӨ©еҚ«жҳҹеҸҠе…¶д»–еҗ„зұ»иҲӘеӨ©еҷЁзҡ„еҗ„з§Қй©ұеҠЁ жңәжһ„гҖҒй«ҳзІҫеәҰжҢҮеҗ‘з»“жһ„е’ҢеӨ©зәҝеұ•ејҖз»“жһ„дёҠеҫ—еҲ°е№ҝжіӣеә”з”Ё гҖӮ

5гҖҒеңЁеҢ»з–—и®ҫеӨҮйўҶеҹҹпјҢи°җжіўеҮҸйҖҹеҷЁдё»иҰҒз”ЁдәҺж”ҫе°„жІ»з–—и®ҫеӨҮгҖҒжЈҖжөӢи®ҫеӨҮгҖҒеҢ»з–—еҷЁжў° иҮӘеҠЁеҠ е·Ҙи®ҫеӨҮгҖҒеҢ»з–—жңәеҷЁдәәгҖҒеӨ–йӘЁйӘјжңәеҷЁдәәгҖҒеә·еӨҚжңәеҷЁдәәзӯү гҖӮ

е…¬еҸёи°җжіўеҮҸйҖҹеҷЁдә§е“ҒдҪңдёәж ёеҝғйӣ¶йғЁд»¶пјҢзӣ®еүҚдё»иҰҒеә”з”ЁйўҶеҹҹдёәе·ҘдёҡжңәеҷЁдәәгҖҒж•°жҺ§ жңәеәҠзӯүзӣёе…ізҡ„й«ҳз«ҜиЈ…еӨҮеҲ¶йҖ дёҡпјҢз»Ҳз«Ҝеә”з”ЁеңәжҷҜеҢ…жӢ¬иҮӘеҠЁеҢ–з”ҹдә§зәҝгҖҒж•°еӯ—еҢ–иҪҰй—ҙгҖҒ жҷәиғҪе·ҘеҺӮзӯү гҖӮйҡҸзқҖеӣҪ家еҜ№жҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡзҡ„еӨ§еҠӣж”ҜжҢҒпјҢдҝЎжҒҜйқ©е‘ҪиҝӣзЁӢжҢҒз»ӯеҝ«йҖҹжј”иҝӣпјҢзү©иҒ”зҪ‘гҖҒдә‘и®Ўз®—гҖҒеӨ§ж•°жҚ®гҖҒдәәе·ҘжҷәиғҪзӯүжҠҖжңҜе№ҝжіӣжё—йҖҸдәҺз»ҸжөҺзӨҫдјҡеҗ„дёӘйўҶ еҹҹпјҢдҝЎжҒҜжҠҖжңҜгҖҒй«ҳз«ҜиЈ…еӨҮгҖҒж–°жқҗж–ҷгҖҒз”ҹзү©гҖҒж–°иғҪжәҗжұҪиҪҰгҖҒж–°иғҪжәҗзӯүжҲҗдёәж–°дёҖиҪ® 科жҠҖйқ©е‘Ҫе’Ңдә§дёҡеҸҳйқ©зҡ„ж–№еҗ‘пјҢеңЁеҹ№иӮІеҸ‘еұ•ж–°еҠЁиғҪгҖҒиҺ·еҸ–жңӘжқҘз«һдәүж–°дјҳеҠҝзҡ„е…ій”® йўҶеҹҹпјҢеҢ»з–—еҷЁжў°гҖҒе…үдјҸи®ҫеӨҮгҖҒиҲӘеӨ©иҲӘз©әзӯүиЎҢдёҡзҡ„иҮӘеҠЁеҢ–гҖҒжҷәиғҪеҢ–гҖҒж•°еӯ—еҢ–ж°ҙе№і жҲҗдёәжңӘжқҘеҸ‘еұ•и¶ӢеҠҝ гҖӮжңӘжқҘпјҢе…¬еҸёи°җжіўеҮҸйҖҹеҷЁдҪңдёәдёӢжёёй«ҳз«ҜиЈ…еӨҮеҲ¶йҖ дёҡзҡ„ж ёеҝғйӣ¶ йғЁд»¶д№ӢдёҖпјҢе°ҶиҝҺжқҘжӣҙе№ҝйҳ”зҡ„еёӮеңәеҸ‘еұ•еүҚжҷҜ гҖӮ

ж–Үз« жҸ’еӣҫ

и°җжіўеҮҸйҖҹеҷЁеёӮеңәз©әй—ҙи¶… 50 дәҝе…ғпјҢжңәз”өдёҖдҪ“еҢ–и¶ӢеҠҝжү“ејҖжӣҙеӨ§жҲҗй•ҝз©әй—ҙ

д»ҺеҸ‘еұ•йҳ¶ж®өжқҘзңӢпјҢжҲ‘еӣҪи°җжіўеҮҸйҖҹеҷЁиЎҢдёҡеӨ„дәҺжҲҗй•ҝжңҹйҳ¶ж®ө гҖӮжҲ‘еӣҪзІҫеҜҶеҮҸйҖҹеҷЁеҸ‘еұ• иҫғжҷҡпјҢи°җжіўдј еҠЁжҠҖжңҜдәҺ 20 дё–зәӘ 60 е№ҙд»ЈеҲқеј•е…ҘжҲ‘еӣҪпјҢжңҖеҲқдё»иҰҒеә”з”ЁдәҺеҶӣдәӢе’ҢиҲӘ еӨ©йўҶеҹҹпјҢеҗҺжқҘйҖҗжёҗе№ҝжіӣеә”з”ЁдәҺе·ҘдёҡжңәеҷЁдәәгҖҒжңҚеҠЎжңәеҷЁдәәгҖҒж•°жҺ§жңәеәҠгҖҒеҢ»з–—еҷЁжў° е’Ңж ёз”өзӯүиЎҢдёҡ гҖӮзӣ®еүҚжҲ‘еӣҪжӯЈеӨ„еңЁиҪ¬еһӢеҚҮзә§е’Ңж–°ж—§еҠЁиғҪиҪ¬жҚўзҡ„е…ій”®йҳ¶ж®өпјҢеңЁгҖҠдёӯ еӣҪеҲ¶йҖ 2025гҖӢ规еҲ’дёӯпјҢжңәеҷЁдәәдёҺй«ҳжЎЈж•°жҺ§жңәеәҠиў«еҲ—дёәж”ҝеәңйңҖеӨ§еҠӣжҺЁеҠЁе®һзҺ°зӘҒ з ҙеҸ‘еұ•зҡ„еҚҒеӨ§йҮҚзӮ№йўҶеҹҹ гҖӮи°җжіўеҮҸйҖҹеҷЁиЎҢдёҡеҸ—зӣҠдәҺж”ҝзӯ–е’Ңдё»иҰҒдёӢжёёиЎҢдёҡзҡ„й©ұеҠЁпјҢ иҝҺжқҘеҝ«йҖҹеҸ‘еұ•ж—¶жңҹпјҢжңӘжқҘиЎҢдёҡ规模е°ҶжҢҒз»ӯжү©еӨ§ гҖӮжҚ® IFR йў„жөӢпјҢ2020 е№ҙеӣҪеҶ…зІҫеҜҶ еҮҸйҖҹеҷЁеёӮеңәйңҖжұӮйҮҸе°ҶиҫҫеҲ° 136.51 дёҮеҸ° гҖӮ

д»ҺеёӮеңә规模зңӢпјҢе…ЁзҗғжңәеҷЁдәәжүҖйңҖи°җжіўеҮҸйҖҹеҷЁж•°йҮҸи¶… 120 дёҮеҸ°пјҢеёӮеңәз©әй—ҙи¶… 50 дәҝе…ғпјҢдә§е“Ғеҗ‘ж•°жҺ§жңәеәҠгҖҒе…үдјҸ/еҚҠеҜјдҪ“/еҢ»з–—зӯүдё“з”Ёи®ҫеӨҮжӢ“еұ•жү“ејҖжӣҙеӨ§з©әй—ҙ гҖӮж №жҚ® дёӯеӣҪжңәеҷЁдәәдә§дёҡиҒ”зӣҹгҖҠ2019 дёӯеӣҪе·ҘдёҡжңәеҷЁдәәдә§дёҡеёӮеңәжҠҘе‘ҠгҖӢдёӯеҗ„зұ»еһӢжңәеҷЁдәә еҮәиҙ§йҮҸж•°жҚ®д»ҘеҸҠеҗ„зұ»еһӢжңәеҷЁдәәиЈ…й…ҚжүҖйңҖи°җжіўеҮҸйҖҹеҷЁз»ҸйӘҢж•°йҮҸжөӢз®—пјҢ2018 е№ҙе…Ёзҗғ жңәеҷЁдәә/дёӯеӣҪиҮӘдё»е“ҒзүҢжңәеҷЁдәәжүҖйңҖи°җжіўеҮҸйҖҹеҷЁж•°йҮҸзәҰ 121.85/10.19 дёҮеҸ°пјҢеҗҢжҜ”еўһ й•ҝ 9.91%/21.60%пјҢиӢҘжҢүеҚ•еҸ° 2000 е…ғжөӢз®—(е…¬еҸёдә§е“Ғж №жҚ®еһӢеҸ·дёҚеҗҢд»·ж јеңЁ 1000-4000 е…ғе·ҰеҸіпјҢеӣҪеӨ–дә§е“ҒдёҖиҲ¬жӣҙиҙө)пјҢ2018 е№ҙе…Ёзҗғи°җжіўеҮҸйҖҹеҷЁе№ҙеқҮеёӮеңәз©ә й—ҙзәҰ 24/2.4 дәҝе…ғпјҢдё”е‘Ҳй«ҳйҖҹжҲҗй•ҝи¶ӢеҠҝ гҖӮиӢҘиҖғиҷ‘и°җжіўеҮҸйҖҹеҷЁеңЁйқһе·ҘдёҡжңәеҷЁдәәйўҶеҹҹ зҡ„еә”з”ЁпјҢжҲ‘们дҝқе®Ҳйў„и®ЎеҪ“еүҚе…Ёзҗғи°җжіўеҮҸйҖҹеҷЁе№ҙеқҮеёӮеңәз©әй—ҙи¶… 50 дәҝе…ғ(е…Ёзҗғйҫҷ еӨҙе“Ҳй»ҳзәіз§‘ 2019 е№ҙзІҫеҜҶеҮҸйҖҹеҷЁж”¶е…Ҙе·Іиҫҫ 41 дәҝе…ғдәәж°‘еёҒ)пјҢжңӘжқҘеңЁвҖңжңәеҷЁжҚўдәәвҖқ и¶ӢеҠҝдёӢиЎҢдёҡжңүжңӣдҝқжҢҒй«ҳйҖҹжҲҗй•ҝдё”еҗ‘ж•°жҺ§жңәеәҠгҖҒе…үдјҸ/еҚҠеҜјдҪ“/еҢ»з–—зӯүдё“з”Ёи®ҫеӨҮйўҶеҹҹ жӢ“еұ• гҖӮ

жңәз”өдёҖдҪ“еҢ–и¶ӢеҠҝжү“ејҖе…¬еҸёжӣҙеӨ§жҲҗй•ҝз©әй—ҙ гҖӮжңәеҷЁдәәеҸҠжңәеҷЁдәәе…іиҠӮдёәй«ҳеәҰжңәз”өиҖҰеҗҲ зі»з»ҹпјҢ жңәз”өдёҖдҪ“еҢ–жЁЎз»„е°ҶеҮҸйҖҹеҷЁеҸҠе…¶д»–йғЁеҲҶйӣ¶йғЁд»¶иҝӣиЎҢжЁЎеқ—еҢ–йӣҶжҲҗпјҢиғҪеӨҹжҸҗеҚҮ еҮҸйҖҹеҷЁдә§е“Ғзҡ„еҠҹиғҪеұһжҖ§е’ҢйҖӮз”ЁеңәжҷҜпјҢйҷҚдҪҺеҺӮе•ҶйғЁд»¶йҮҮиҙӯз§Қзұ»пјҢеҮҸе°‘е®үиЈ…зҺҜиҠӮгҖҒ жҸҗй«ҳйӣҶжҲҗж•ҲзҺҮпјҢ并йҷҚдҪҺе·ҘдёҡжңәеҷЁдәәзҡ„ејҖеҸ‘е’Ңеә”з”Ёй—Ёж§ӣпјҢи®©дёӢжёёеҲ¶йҖ е•ҶжӣҙеҠ дё“жіЁ дәҺе…¶жңәеҷЁдәәеә”з”ЁеңәжҷҜзҡ„ејҖеҸ‘пјҢдҝғиҝӣдёӢжёёиЎҢдёҡдҪҝз”Ёж•ҲзҺҮзҡ„жҸҗй«ҳе’Ңз”ҹдә§жҲҗжң¬зҡ„йҷҚдҪҺпјҢ иҝҺеҗҲдәҶдёӢжёёиЎҢдёҡе®ўжҲ·зҡ„еёӮеңәйңҖжұӮ гҖӮжңәз”өдёҖдҪ“еҢ–гҖҒжЁЎеқ—еҢ–е°ҶжҲҗдёәиЎҢдёҡеҸ‘еұ•зҡ„йҮҚиҰҒ и¶ӢеҠҝпјҢеңЁиҝҷз§Қи¶ӢеҠҝдёӢпјҢеӣҪеҶ…еӨ–йўҶи·‘дјҒдёҡзә·зә·ејҖеҸ‘дёҖдҪ“еҢ–жЁЎеқ—пјҢе…¬еҸёд№ҹжҺЁеҮәдәҶдёӯ з©әз»“жһ„дёҖдҪ“еҢ–и°җжіўеҮҸйҖҹжЁЎз»„дә§е“ҒпјҢиӢҘиҜҘдә§е“Ғж”ҫйҮҸе°Ҷжү“ејҖе…¬еҸёжӣҙеӨ§жҲҗй•ҝз©әй—ҙ гҖӮ

ж–Үз« жҸ’еӣҫ

д»Һз«һдәүж јеұҖдёҠзңӢпјҢе“Ҳй»ҳзәіз§‘/з»ҝзҡ„и°җжіўжҳҜе…Ёзҗғ/дёӯеӣҪи°җжіўеҮҸйҖҹеҷЁйҫҷеӨҙпјҢе…¬еҸёдә§е“Ғз«һдәүеҠӣжһҒејәпјҢжӯЈеҝ«йҖҹжҺЁиҝӣеӣҪдә§жӣҝд»Је’ҢжҠўеҚ жө·еӨ–еёӮеңә гҖӮе“Ҳй»ҳзәіз§‘еңЁе…ЁзҗғиҢғеӣҙеҶ…и°җжіў еҮҸйҖҹеҷЁйўҶеҹҹеӨ„дәҺеёӮеңәдё»еҜјең°дҪҚпјҢдҫқйқ й•ҝжңҹзҡ„з ”еҸ‘жҠҖжңҜз§ҜзҙҜгҖҒ规模еҢ–зҡ„з”ҹдә§иғҪеҠӣгҖҒ зЁіе®ҡзҡ„дә§е“ҒиҙЁйҮҸе’ҢжҖ§иғҪпјҢдәҢиҖ…дёҺ ABBгҖҒеҸ‘йӮЈз§‘гҖҒеә“еҚЎгҖҒе®үе·қзӯүеӣҪйҷ…е·ҘдёҡжңәеҷЁдәә з”ҹдә§е•ҶеҗҲдҪңеҺҶеҸІжӮ д№…пјҢеңЁе…Ёзҗғе·ҘдёҡжңәеҷЁдәәеҮҸйҖҹеҷЁеёӮеңәдёӯеҚ жңүе…ҲеҸ‘дјҳеҠҝ гҖӮзӣёиҫғдәҺ е“Ҳй»ҳзәіз§‘пјҢз»ҝзҡ„и°җжіўз«һдәүеҠӣжһҒејәпјҢдё»иҰҒдҪ“зҺ°еңЁ:

1)з»ҝзҡ„и°җжіўжҠҖжңҜз ”еҸ‘иғҪеҠӣејә:з»Ҹе…¬еҸёиҝҮеӨҡе№ҙз ”еҸ‘жҠ•е…ҘжҠҖжңҜе·Іеұ…дәҺеӣҪйҷ…йўҶе…Ҳж°ҙе№іпјҢ дә§е“ҒжҖ§иғҪе’ҢеҜҝе‘Ҫе·Із»Ҹеҹәжң¬иҫҫеҲ°еӣҪеӨ–зӣёеҗҢж°ҙе№іпјҢеңЁеӣҪеҶ…д№ҹжҳҜи°җжіўеҮҸйҖҹеҷЁзӣёе…іеӣҪ家 ж ҮеҮҶзҡ„дё»иҰҒиө·иҚүеҚ•дҪҚ;

2)з»ҝзҡ„и°җжіўжңҚеҠЎдјҳеҠҝжҳҫи‘—:еӣҪйҷ…е“ҒзүҢеҮҸйҖҹеҷЁз”ҹдә§е•ҶеңЁеӣҪеҶ…дҫӣиҙ§дәӨжңҹй•ҝиҫҫж•°жңҲпјҢ еӣҪйҷ…е“ҒзүҢеҮҸйҖҹеҷЁз”ҹдә§е•ҶеңЁеӣҪеҶ…дҫӣиҙ§дәӨжңҹй•ҝиҫҫж•°жңҲпјҢе…¬еҸёе…·еӨҮжӣҙзҹӯзҡ„дәӨиҙ§е‘ЁжңҹгҖҒ жӣҙдҪізҡ„зҺ°еңәжңҚеҠЎиғҪеҠӣгҖҒжӣҙеҝ«зҡ„е”®еҗҺе“Қеә”йҖҹеәҰпјҢжҳҫи‘—ж”№е–„дәҶиҝҷдёҖеҲ¶зәҰеұҖйқў гҖӮ

3)з»ҝзҡ„и°җжіўдә§е“ҒжҖ§д»·жҜ”дјҳеҠҝжҳҫи‘—:е…¬еҸёжӢҘжңүжӣҙеҠ е®Ңе–„зҡ„з”ҹдә§жөҒзЁӢе’ҢжӣҙдҪҺзҡ„дә§е“Ғ жҲҗжң¬пјҢеңЁдә§е“ҒжҖ§иғҪдёҚзӣёдёҠдёӢзҡ„еҗҢж—¶д»·ж јжӣҙеҠ дјҳжғ гҖӮ

еҸ—зӣҠдәҺжӯӨпјҢз»ҝзҡ„и°җжіўеёӮеҚ зҺҮеҝ«йҖҹжҸҗеҚҮпјҢиҝӣеҸЈжӣҝд»ЈеӨ§еҠҝжүҖи¶Ӣ гҖӮж №жҚ®е…¬еҸёжӢӣиӮЎд№ҰжҠ« йңІпјҢе…¬еҸёе…ЁзҗғеёӮеҚ зҺҮ 2017-18 е№ҙеҲҶеҲ«дёә 4.19%гҖҒ6.16%пјҢеңЁиҮӘдё»е“ҒзүҢжңәеҷЁдәәе…¬ еҸёдёӯзҡ„еёӮеҚ зҺҮ 2017-18 е№ҙеҲҶеҲ«дёә 44.40%гҖҒ62.555пјҢе‘ҲзҺ°еҝ«йҖҹжҸҗеҚҮи¶ӢеҠҝ гҖӮ

ж–Үз« жҸ’еӣҫ

дёүгҖҒеҸҜжҜ”е…¬еҸёиҙўеҠЎеҜ№жҜ”еҲҶжһҗз»ҝзҡ„и°җжіўдёәи°җжіўеҮҸйҖҹеҷЁеӣҪеҶ…йҫҷеӨҙпјҢеӣҪеӨ–дё»иҰҒз«һдәүеҜ№жүӢеҢ…жӢ¬е“Ҳй»ҳзәіз§‘е’Ңж—Ҙжң¬ж–°е®қпјҢ еӣҪеҶ…з«һдәүеҜ№жүӢдё»иҰҒжңүдёӯжҠҖе…ӢзҫҺзӯүпјҢе…¶дёӯдёӯжҠҖе…ӢзҫҺдё»иҰҒеңЁеӣҪеҶ…ж°‘з”ЁеёӮеңә(йҷӨжңәеҷЁ дәәдә§дёҡ)е’ҢиҲӘеӨ©иҲӘз©әеёӮеңәеҚ жңүдёҖе®ҡеёӮеңәд»ҪйўқпјҢиҝҮеҺ» 5 е№ҙ收е…Ҙз»ҙжҢҒеңЁ 0.18-0.26 дәҝд№Ӣй—ҙпјҢ收е…ҘдҪ“йҮҸиҝҳжҜ”иҫғе°ҸпјҢеӣ жӯӨжң¬з« иҠӮдё»иҰҒеҜ№з»ҝзҡ„и°җжіўе’Ңе“Ҳй»ҳзәіз§‘гҖҒж—Ҙжң¬ж–° е®қиҝӣиЎҢиҙўеҠЎеҜ№жҜ”еҲҶжһҗ гҖӮ

е“Ҳй»ҳзәіз§‘жҳҜе…Ёзҗғи°җжіўеҮҸйҖҹеҷЁйҫҷеӨҙпјҢеҚ жҚ®е…Ёзҗғ 70%е·ҰеҸіеёӮеңәд»Ҫйўқ гҖӮе“Ҳй»ҳзәіз§‘жҲҗз«Ӣ дәҺ 1970 е№ҙпјҢжҖ»йғЁдҪҚдәҺж—Ҙжң¬дёңдә¬пјҢ2004 е№ҙеңЁ JASDAQ дёҠеёӮпјҢйӣҶеӣўеӯҗе…¬еҸёеҲҶи®ҫдәҺ зҫҺеӣҪгҖҒеҫ·еӣҪгҖҒдёӯеӣҪгҖҒйҹ©еӣҪпјҢе®ўжҲ·йҒҚеёғжө·еҶ…еӨ–пјҢе‘ҳе·Ҙдәәж•°и¶… 1000 дәә гҖӮе…¬еҸёеӣҙз»• вҖңж•ҙдҪ“иҝҗеҠЁжҺ§еҲ¶вҖқпјҢйӣҶз ”еҸ‘гҖҒеҲ¶йҖ е’Ңз”ҹдә§дёәдёҖдҪ“ гҖӮе“Ҳй»ҳзәіз§‘жҳҜи°җжіўеҮҸйҖҹеҷЁе…ЁзҗғеёӮ еңәиЎҢдёҡйҫҷеӨҙпјҢе’Ң RV еҮҸйҖҹеҷЁзҡ„иЎҢдёҡйҫҷеӨҙзәіеҚҡзү№ж–Ҝе…ӢдёҖиө·еҚ жҚ®дәҶе…Ёзҗғе·ҘдёҡжңәеҷЁдәә еҮҸйҖҹеҷЁеёӮеңә 70%е·ҰеҸізҡ„д»ҪйўқпјҢжҳҜзӣ®еүҚ规模жңҖеӨ§зҡ„и°җжіўеҮҸйҖҹеҷЁеҺӮе•ҶпјҢ2019 е№ҙе…Ё е№ҙиҗҘ收超 24 дәҝе…ғ гҖӮдёҺABBгҖҒеҸ‘йӮЈз§‘гҖҒеә“еҚЎеҸҠе®үе·қдёәд»ЈиЎЁзҡ„еӣҪйҷ…еӣӣеӨ§жңәеҷЁдәәеҺӮе•Ҷ зҡ„еҗҲдҪңеҺҶеҸІжӮ д№…пјҢйҮҮиҙӯ规模еӨ§пјҢ规模ж•Ҳеә”жҳҺжҳҫпјҢеңЁе…Ёзҗғе·ҘдёҡжңәеҷЁдәәеҮҸйҖҹеҷЁеёӮеңә дёӯеҚ жңүе…ҲеҸ‘дјҳеҠҝ гҖӮе“Ҳй»ҳзәіз§‘зҡ„дё»иҰҒдә§е“ҒеҸҜд»ҘеҲҶдёәдёӨеӨ§зұ»:з»“еҗҲдәҶеҮҸйҖҹжңәгҖҒз”өжңәгҖҒ дј ж„ҹеҷЁгҖҒй©ұеҠЁеҷЁгҖҒжҺ§еҲ¶еҷЁгҖҒе…¶д»–зі»з»ҹе…ғ件зҡ„иҝҗеҠЁжҺ§еҲ¶жңәз”өдёҖдҪ“еҢ–дә§е“Ғд»ҘеҸҠи°җжіў еҮҸйҖҹжңәгҖҒиЎҢжҳҹеҮҸйҖҹжңәзӯүеҚ•зӢ¬зҡ„еҮҸйҖҹиЈ…зҪ® гҖӮ

ж–Үз« жҸ’еӣҫ

з»ҝзҡ„и°җжіўеҸ—иЎҢдёҡдёҚжҷҜж°” 2019 е№ҙиҗҘ收дёҡз»©еқҮжңүжүҖдёӢж»‘пјҢдёҺеҸҜжҜ”е…¬еҸёзӣёжҜ”иЎЁзҺ°жңҖ еҘҪ гҖӮд»ҺиҗҘ收зңӢпјҢз»ҝзҡ„и°җжіўиҗҘдёҡ收е…Ҙд»Һ 2017 е№ҙзҡ„ 1.76 дәҝеўһиҮі 2019 е№ҙзҡ„ 1.86 дәҝ е…ғпјҢдёӨе№ҙеҶ… CAGR иҫҫ 2.86%пјҢй«ҳдәҺе“Ҳй»ҳзәіз§‘зҡ„-13.98%пјҢдҪҺдәҺж—Ҙжң¬ж–°е®қзҡ„ 17.49%пјҢ 2019 е№ҙиҗҘ收зәҰдёәе“Ҳй»ҳзәіз§‘зҡ„ 7.74%пјҢж—Ҙжң¬ж–°е®қзҡ„ 21.59% гҖӮд»ҺеҪ’жҜҚеҮҖеҲ©ж¶ҰзңӢпјҢ з»ҝзҡ„и°җжіўеҪ’жҜҚеҮҖеҲ©ж¶Ұд»Һ 2017 е№ҙзҡ„ 0.49 дәҝеўһиҮі 2019 е№ҙзҡ„ 0.58 дәҝе…ғпјҢж•ҙдҪ“дҝқжҢҒ зЁіеҒҘпјҢ2019 е№ҙеҪ’жҜҚеҮҖеҲ©ж¶Ұиҝңй«ҳдәҺж—Ҙжң¬ж–°е®қзҡ„ 900 дёҮе…ғпјҢе“Ҳй»ҳзәіз§‘еҮәзҺ°дәҸжҚҹ гҖӮз»ҝ зҡ„и°җжіўеңЁиЎҢдёҡдёҚжҷҜж°”зҡ„иғҢжҷҜдёӢиЎЁзҺ°жңҖдјҳдё»иҰҒеҫ—зӣҠдәҺе…¬еҸёжө·еӨ–дёҡеҠЎзҡ„жҢҒз»ӯзӘҒз ҙеҜ№ еҶІдәҶеӣҪеҶ…дёҡеҠЎзҡ„дёӢж»‘пјҢж•ҙдҪ“дҝқжҢҒдәҶзЁіеҒҘ гҖӮж—Ҙжң¬ж–°е®қиҷҪ收е…ҘдҝқжҢҒдәҶиҫғеҝ«еўһй•ҝпјҢдҪҶ дә§е“Ғд»·ж јеҒҸдҪҺпјҢзӣҲеҲ©иғҪеҠӣиҫғејұпјҢеӨ„дәҺзӣҲдәҸе№іиЎЎиҫ№зјҳ гҖӮ

ж–Үз« жҸ’еӣҫ

з»ҝзҡ„и°җжіўзҡ„зӣҲеҲ©иғҪеҠӣжҳҫи‘—й«ҳдәҺеҸҜжҜ”е…¬еҸё гҖӮз»ҝзҡ„и°җжіўзӣҲеҲ©иғҪеҠӣиҫғејәпјҢиҝ‘ 3 е№ҙжҜӣеҲ© зҺҮ/еҮҖеҲ©зҺҮз»ҙжҢҒеңЁ 45%/25%д»ҘдёҠпјҢжүЈйқһеҮҖеҲ©зҺҮд№ҹи¶…иҝҮдәҶ 20% гҖӮеҜ№жҜ”жқҘзңӢпјҢз»ҝзҡ„ и°җжіўеңЁиЎҢдёҡжҷҜж°”иҫғеҘҪзҡ„ 2017-18 е№ҙжҜӣеҲ©зҺҮз•Ҙй«ҳдәҺе“Ҳй»ҳзәіз§‘пјҢжҳҫи‘—й«ҳдәҺж—Ҙжң¬ж–°е®қ 17%-18%пјҢеҮҖеҲ©зҺҮжҳҫи‘—й«ҳдәҺе“Ҳй»ҳзәіз§‘зҡ„ 15%-18%е’Ңж—Ҙжң¬ж–°е®қзҡ„ 1%-2%;з»ҝзҡ„ и°җжіўеңЁиЎҢдёҡдёҚжҷҜж°”зҡ„ 2019 е№ҙжҜӣеҲ©зҺҮе’ҢеҮҖеҲ©зҺҮдҝқжҢҒзЁіеҒҘпјҢе“Ҳй»ҳзәіз§‘зӣҲеҲ©иғҪеҠӣжҳҺ жҳҫдёӢж»‘ гҖӮжҲ‘们и®Өдёәз»ҝзҡ„и°җжіўдёҺеҸҜжҜ”е…¬еҸёзӣёжҜ”е…·еӨҮжӣҙејәжӣҙзЁіе®ҡзҡ„зӣҲеҲ©иғҪеҠӣдё»иҰҒзі» е…¬еҸёз»ҸиҝҮ 10 е№ҙжҠҖжңҜз§ҜзҙҜдә§е“ҒжҖ§иғҪе’ҢеҜҝе‘Ҫе·ІдёҚеұһдәҺеӣҪеӨ–пјҢе…·еӨҮиҫғејәзҡ„дә§е“Ғз«һдәү еҠӣпјҢдәҺжӯӨеҗҢж—¶е…¬еҸёе…·еӨҮжҳҫи‘—зҡ„дәәеҠӣжҲҗжң¬дјҳеҠҝе’Ңиҫғејәзҡ„иҙ№з”Ёз®ЎжҺ§иғҪеҠӣ гҖӮ

з»ҝзҡ„и°җжіўжҜӣеҲ©зҺҮ/еҮҖеҲ©зҺҮж°ҙе№ій«ҳдәҺеҸҜжҜ”е…¬еҸё

з»ҝзҡ„и°җжіўдёҺеҸҜжҜ”е…¬еҸёзӣёжҜ”дәәеқҮиҗҘ收жңүжһҒеӨ§жҸҗеҚҮз©әй—ҙ гҖӮд»Һе‘ҳе·Ҙдәәж•°зңӢпјҢз»ҝзҡ„и°җжіў е‘ҳе·Ҙдәәж•° 2017-2019 е№ҙеҲҶеҲ«дёә 565/588/554 дәәпјҢдәәж•°зәҰдёәе“Ҳй»ҳзәіз§‘зҡ„дёҖеҚҠпјҢжҳҜ ж—Ҙжң¬ж–°е®қзҡ„ 2 еҖҚ гҖӮд»ҺдәәеқҮдә§еҖјзңӢпјҢз»ҝзҡ„и°җжіў 2017-2019 е№ҙдәәеқҮиҗҘ收зәҰдёә 31.15/37.34/33.56 дёҮе…ғпјҢиҝңдҪҺдәҺе“Ҳй»ҳзәіз§‘зҡ„ 336/370/219 дёҮе…ғе’Ңж—Ҙжң¬ж–°е®қзҡ„ 309/362/373 дёҮе…ғпјҢжҲ‘们и®Өдёәдё»иҰҒзі»е…¬еҸёеҪ“еүҚз”ҹдә§и§„жЁЎиҝҳиҫғе°Ҹ规模еҢ–ж•Ҳеә”иҫғејұпјҢ йў„и®ЎжңӘжқҘ 2-3 е№ҙйҡҸзқҖеӢҹжҠ•йЎ№зӣ®зҡ„жҠ•дә§пјҢз»ҝзҡ„и°җжіўдәәеқҮиҗҘ收жңүжңӣеӨ§е№…жҸҗеҚҮпјҢ且规 жЁЎеҢ–ж•Ҳеә”е°ҶеёҰеҠЁе…¬еҸёеҮҖеҲ©зҺҮиҝӣдёҖжӯҘжҸҗеҚҮ гҖӮ

ж–Үз« жҸ’еӣҫ

д»Һ ROE ж°ҙе№іжқҘзңӢпјҢз»ҝзҡ„и°җжіў ROE з•Ҙй«ҳдәҺеҸҜжҜ”е…¬еҸё гҖӮз»ҝзҡ„и°җжіў 2017-2019 е№ҙ ROE ж°ҙе№іеҲҶеҲ« 16.36%/14.96%/9.71%пјҢдё»иҰҒзі»з»ҝзҡ„и°җжіўеҮҖеҲ©зҺҮж°ҙе№іиҝңй«ҳдәҺеҸҜ жҜ”е…¬еҸё гҖӮеҮҖеҲ©зҺҮеҜ№жҜ”еүҚж–Үе·Іеұ•ејҖеҲҶжһҗ;д»ҺжқғзӣҠд№ҳж•°зңӢпјҢз»ҝзҡ„и°җжіўжқғзӣҠд№ҳж•°иҝңдҪҺ дәҺж—Ҙжң¬ж–°е®қпјҢз•ҘдҪҺдәҺе“Ҳй»ҳзәіз§‘ гҖӮд»Һиө„дә§е‘ЁиҪ¬зҺҮзңӢпјҢз»ҝзҡ„и°җжіўе’Ңе“Ҳй»ҳзәіз§‘еӨ„дәҺеҗҢ дёҖж°ҙе№іпјҢдё”еҸҳеҢ–и¶ӢеҠҝдёҖиҮҙпјҢиҝңдҪҺдәҺж—Ҙжң¬ж–°е®қ гҖӮ

ж–Үз« жҸ’еӣҫ

еӣӣгҖҒзӣҲеҲ©йў„жөӢзӣҲеҲ©йў„жөӢеҒҮи®ҫеҹәзЎҖ

з»ҝзҡ„и°җжіўдёҡеҠЎдё»иҰҒеҢ…жӢ¬и°җжіўеҮҸйҖҹеҷЁгҖҒжңәз”өдёҖдҪ“еҢ–жү§иЎҢеҷЁеҸҠзІҫеҜҶйӣ¶йғЁд»¶зӯүпјҢе…¶дёӯ и°җжіўеҮҸйҖҹеҷЁжҳҜе…¬еҸёдёҡз»©еўһй•ҝзҡ„дё»иҰҒиҙЎзҢ®иҖ… гҖӮжҲ‘们и®Өдёәеҫ—зӣҠдәҺе…¬еҸёеӨҡе№ҙжҢҒз»ӯз ”еҸ‘ жҠ•е…ҘеҪўжҲҗдәҶе…·еӨҮе…Ёзҗғз«һдәүеҠӣзҡ„и°җжіўеҮҸйҖҹеҷЁдә§е“ҒпјҢе…¬еҸёжңүжңӣеҸ—зӣҠдәҺиЎҢдёҡжҲҗй•ҝе’Ңиҝӣ еҸЈжӣҝд»ЈеҠ йҖҹжҲҗй•ҝпјҢж–°зҡ„жңәз”өдёҖдҪ“еҢ–жү§иЎҢеҷЁдә§е“ҒжңүжңӣеёҰжқҘжӣҙй«ҳжҲҗй•ҝз©әй—ҙ гҖӮ

жӢҶеҲҶе…¬еҸёеҗ„дёҡеҠЎж”¶е…ҘпјҢйў„и®Ўе…¬еҸё 2020-22 зҡ„иҗҘдёҡ收е…ҘеҲҶеҲ«дёә 2.53/4.00/6.76 дәҝ е…ғпјҢжҜӣеҲ©еҲҶеҲ«дёә 1.28/2.10/3.68 дәҝе…ғ гҖӮ

ж–Үз« жҸ’еӣҫ

ж №жҚ®д»ҘдёҠеҒҮи®ҫпјҢеҫ—еҮәд»ҘдёӢзӣҲеҲ©йў„жөӢз»“жһң гҖӮ

дј°еҖјеҲҶжһҗ

з»қеҜ№дј°еҖјжі•

е·ҘдёҡжңәеҷЁдәәжҳҜдёҖдёӘдә«еҸ—иЎҢдёҡжҲҗй•ҝе’ҢиҝӣеҸЈжӣҝд»ЈеҸҢйҮҚйҖ»иҫ‘зҡ„жҲҗй•ҝиЎҢдёҡпјҢеҲ¶йҖ еҚҮзә§зҡ„ ж №еҹәеңЁдәҺиҮӘеҠЁеҢ–зҡ„жҷ®еҸҠпјҢиҮӘеҠЁеҢ–зҡ„еҹәжң¬зҺҜиҠӮжҳҜжңәеҷЁдәәжё—йҖҸзҺҮзҡ„жҸҗеҚҮпјҢжңәеҷЁжҚўдәә еңЁеҲ¶йҖ зҺҜиҠӮеҠҝдёҚеҸҜжҢЎпјҢж ёеҝғйӣ¶йғЁд»¶иҮӘдё»еҸҜжҺ§гҖҒиҝӣеҸЈжӣҝд»Јдә§дёҡеҢ–жңәдјҡиҝ‘еңЁе’«е°әпјҢ иЎҢдёҡеҪ“еүҚд№ҹеӨ„дәҺе‘Ёжңҹеә•йғЁжҷҜж°”еҸҚеј№дёҠиЎҢжңҹ гҖӮе…¬еҸёж ёеҝғдёҡеҠЎи°җжіўеҮҸйҖҹеҷЁжҳҜжңәеҷЁдәә зҡ„ж ёеҝғйӣ¶йғЁд»¶д№ӢдёҖпјҢд№ҹе°Ҷе……еҲҶеҸ—зӣҠиЎҢдёҡжҲҗй•ҝ;еҸҰдёҖж–№йқўпјҢе…¬еҸёдҪңдёәи°җжіўеҮҸйҖҹеҷЁ еӣҪеҶ…йҫҷеӨҙпјҢдә§е“Ғз«һдәүеҠӣејәпјҢдёҡеҠЎеҸ‘еұ•иҝҳжңүжңӣжҢҒз»ӯеҸ—зӣҠдәҺиҝӣеҸЈжӣҝд»Је’Ңдә§е“Ғе“Ғзұ»жү© еј пјҢжҲҗй•ҝйҖҹеәҰе°Ҷиҝңй«ҳдәҺиЎҢдёҡ гҖӮжҲ‘们еҹәдәҺиҝҷж ·зҡ„еҲӨж–ӯпјҢеҒҮи®ҫеҰӮдёӢ:

1гҖҒе…¬еҸёжҳҜи°җжіўеҮҸйҖҹеҷЁеӣҪеҶ…йҫҷеӨҙпјҢжҲ‘们预计公еҸёиҗҘ收жңүжңӣдҝқжҢҒеҝ«йҖҹеўһй•ҝпјҢдё”еҗҢжҜ” еўһйҖҹи¶…иҝҮиЎҢдёҡе№іеқҮеўһйҖҹпјҢеҗҺз»ӯйҡҸзқҖиҗҘ收规模еҹәж•°зҡ„еўһй•ҝпјҢеҗҢжҜ”еўһе№…йҖҗжӯҘж”ҫзј“;

2гҖҒйҡҸзқҖ收е…Ҙ规模зҡ„жү©еӨ§пјҢ规模еҢ–ж•Ҳеә”еҸҠдә§е“Ғз»“жһ„еҸҳеҢ–еёҰеҠЁжҜӣеҲ©зҺҮзЁідёӯжңүеҚҮпјҢеёҰ еҠЁе…¬еҸёз®ЎзҗҶиҙ№з”ЁзҺҮе’Ңй”Җе”®иҙ№з”ЁзҺҮйҖҗе№ҙзЁіжӯҘдёӢиЎҢ;

3гҖҒе…¬еҸёдҪңдёәй«ҳ科жҠҖдјҒдёҡпјҢеҸҜдә«еҸ— 15%зҡ„дјҒдёҡжүҖеҫ—зЁҺзЁҺзҺҮпјҢеҸҰеӨ–иҖғиҷ‘еҲ°з ”еҸ‘жҠ• е…Ҙзҡ„еҠ и®ЎжүЈйҷӨпјҢе…¬еҸёзҡ„жүҖеҫ—зЁҺзҺҮдёҖзӣҙжҜ” 15%иҰҒдҪҺпјҢжҲ‘们и®Өдёәд»ҚеҸҜжҢҒз»ӯ;

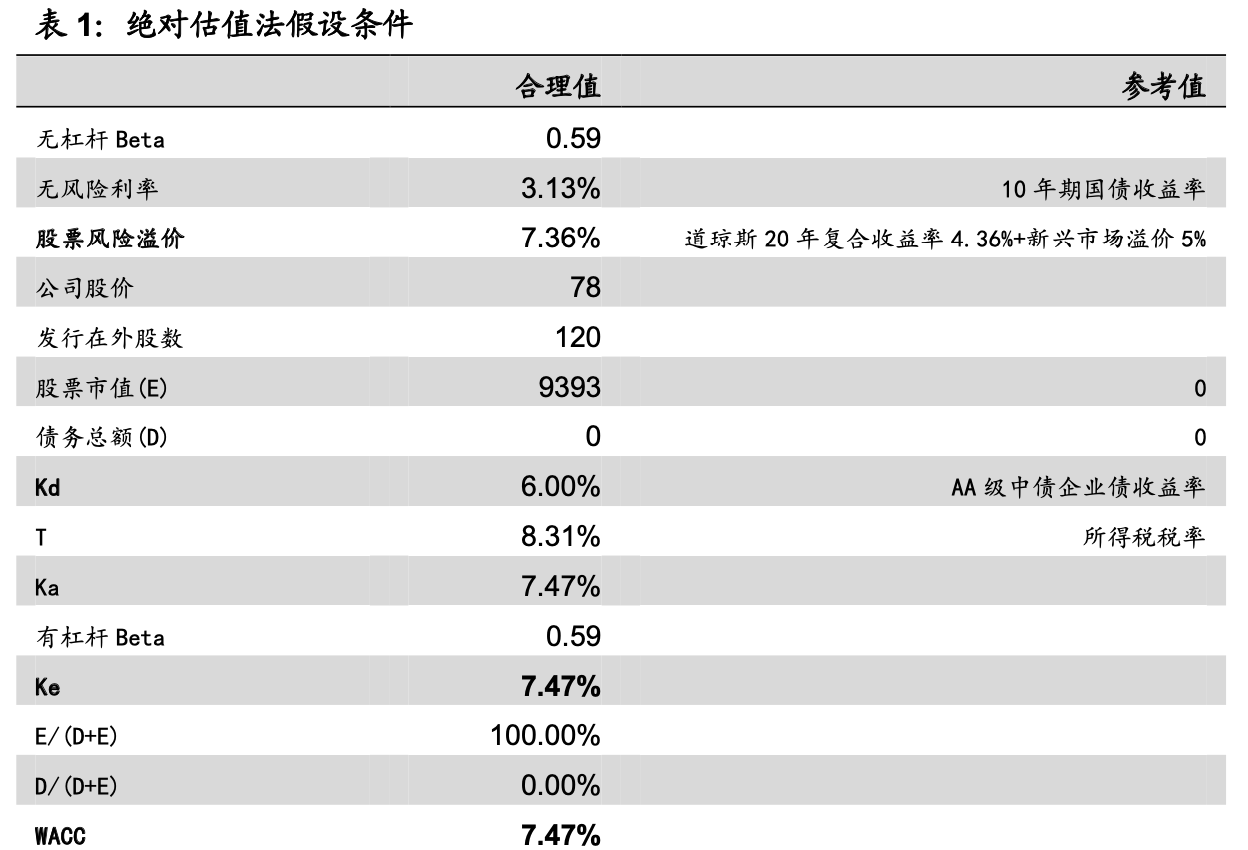

4гҖҒиЎҢдёҡ Beta еҖјйҖүеҸ–е“Ҳй»ҳзәіз§‘еҸҠж—Ҙжң¬ж–°е®қ 2 家公еҸёи®Ўз®—еҫ—еҮә;

5гҖҒж— йЈҺйҷ©еҲ©зҺҮйҖүеҸ–еҪ“еүҚзҡ„ 10 е№ҙжңҹеӣҪеҖә收зӣҠзҺҮжқҘиҜ„дј°;

6гҖҒйЈҺйҷ©жәўд»·иҖғиҷ‘еҲ°ж–°е…ҙеёӮеңәжіўеҠЁиҫғеӨ§пјҢеӣ иҖҢйҖүеҸ–жҲҗзҶҹеёӮеңәеҸ еҠ ж–°е…ҙеёӮеңәжәўд»·зҡ„ ж–№ејҸжқҘжөӢз®—пјҢиҝҷйҮҢжҲ‘们йҖүеҸ–йҒ“зҗјж–Ҝе·ҘдёҡжҢҮж•°иҝ‘ 20 е№ҙеӨҚеҗҲе№ҙеқҮ收зӣҠзҺҮдёәеҹәзЎҖпјҢж–° е…ҙеёӮеңәжәўд»·йҖҡеёёдёә 2%-5%пјҢиҖғиҷ‘еҲ°дёӯеӣҪз»ҸжөҺеўһй•ҝеҠҝеӨҙиҫғеҘҪпјҢиҝҷйҮҢйҖүжӢ©дәҶ 3%;

7гҖҒKd еҖјдёәзЁҺеүҚеҖәеҠЎжҲҗжң¬пјҢдёҖиҲ¬йҮҮз”ЁеҖәеҲёзҡ„еҲ°жңҹ收зӣҠзҺҮжқҘеҸҚжҳ пјҢжӯӨеӨ„жҲ‘们йҖүеҸ– AA зә§дёӯеҖәдјҒдёҡеҖә收зӣҠзҺҮдҪңдёәеҸӮиҖғ;

жөӢз®—еҫ—еҮәеҠ жқғе№іеқҮиө„жң¬жҲҗжң¬ WACC дёә 7.47%пјҢйҮҮз”Ё FCFF дј°еҖјжі•еҜ№е…¬еҸёиҝӣиЎҢз»қ еҜ№дј°еҖјпјҢеҫ—еҮәе…¬еҸёеҗҲзҗҶдј°еҖјеҢәй—ҙдёә 98.89-111.98 е…ғ/иӮЎпјҢдј°еҖјдёӯжһўдёә 105.03 е…ғ гҖӮ

ж–Үз« жҸ’еӣҫ

ж–Үз« жҸ’еӣҫ

зӣёеҜ№дј°еҖјжі•

е…¬еҸёдё»иҰҒд»ҺдәӢзІҫеҜҶи°җжіўеҮҸйҖҹеҷЁзҡ„з ”еҸ‘гҖҒз”ҹдә§еҸҠй”Җе”® гҖӮеҗҢиЎҢдёҡеҸҜжҜ”дёҠеёӮе…¬еҸёжңү: е“Ҳй»ҳзәіз§‘(6324.T)гҖҒж—Ҙжң¬ж–°е®қ(6549.T)пјҢеқҮдёәдё»иҰҒд»ҺдәӢи°җжіўеҮҸйҖҹеҷЁзҡ„дёҡеҠЎ зҡ„е…¬еҸё гҖӮз»јеҗҲиҖғиҷ‘еҸҜжҜ”е…¬еҸёзҡ„дј°еҖјеҸҠе…¬еҸёзҡ„жҲҗй•ҝжҖ§е’Ңз«һдәүеҠӣзӯүжғ…еҶөпјҢз»ҷдәҲз»ҝзҡ„и°җжіўдёҖе№ҙжңҹеҗҲзҗҶдј°еҖј(еҜ№еә” 2021 е№ҙ PE еҖј 80-90x)пјҢеҜ№еә”зӣ®ж Үд»·ж јзәҰ 107.20-120.60 е…ғ гҖӮ

ж–Үз« жҸ’еӣҫ

е…¬еҸёжҳҜдёҠжёёж ёеҝғйӣ¶йғЁд»¶е…¬еҸёпјҢдё“жіЁд»ҺдәӢи°җжіўеҮҸйҖҹеҷЁ 17 е№ҙпјҢеңЁдә§е“ҒжҖ§иғҪе’ҢеҜҝе‘ҪдёҚ еұһдәҺеӣҪеӨ–е“ҒзүҢзҡ„еҗҢж—¶пјҢе…·еӨҮжӣҙй«ҳдә§е“ҒжҖ§д»·жҜ”/жӣҙдјҳзҺ°еңәжңҚеҠЎиғҪеҠӣ/жӣҙзҹӯдәӨиҙ§е‘Ёжңҹ/жӣҙеҝ«е”®еҗҺе“Қеә”йҖҹеәҰзӯүдјҳеҠҝпјҢжңүжңӣе……еҲҶеҸ—зӣҠдәҺиЎҢдёҡ+иҝӣеҸЈжӣҝд»Ј+дә§е“Ғе“Ғзұ»жү©еј дёүйҮҚ жҲҗй•ҝйҖ»иҫ‘пјҢе®һзҺ°еҝ«йҖҹжҲҗй•ҝ гҖӮйў„и®Ў 2020-22 е№ҙеҪ’жҜҚеҮҖеҲ©ж¶Ұ 1.00/1.61/2.66 дәҝ е…ғпјҢеҜ№еә” PE 89/55/33 еҖҚпјҢз»ҷдәҲдёҖе№ҙжңҹеҗҲзҗҶдј°еҖј 98.89-120.60 е…ғ(еҜ№еә” 2021 е№ҙ PE еҖј 74-90x)

гҖҗи°җжіўеҮҸйҖҹеҷЁ дёӯжҠҖе…ӢзҫҺгҖ‘

жҺЁиҚҗйҳ…иҜ»

- еқҗйЈһжңәд№ӢеҗҺеӨҙз—ӣжҳҜд»Җд№Ҳжғ…еҶөпјҢеә”иҜҘжҖҺд№ҲеҠһпјҒ

- жІ»з–—йқ’жҳҘз—ҳзҡ„ж–№жі•иў«жүҫеҲ°дәҶпјҹ еҰӮдҪ•жІ»йқ’жҳҘз—ҳ

- д»Җд№ҲжҳҜжөҒжҳҹйӣЁ

- иҠҰиҚҹе…»ж®–ж–№жі•е’ҢжөҮж°ҙ иҠҰиҚҹжҖҺд№ҲжөҮж°ҙ

- йҖӮеҗҲжғ…дҫЈд№Ӣй—ҙеҒҡзҡ„еҚҒ件жөӘжј«дәӢ жғ…дҫЈд№Ӣй—ҙиҜҘеҒҡзҡ„дәӢжғ…

- еҰӮдҪ•еўһејәе…Қз–«еҠӣе’ҢжҠөжҠ—еҠӣ

- е°Ҹзұіз”ҹиҷ«еӯҗеӨ„зҗҶе°ҸеҰҷжӢӣ

- иҸІеҫӢе®ҫзҡ„6з§Қзү№иүІйЈҹе“Ғ иҸІеҫӢе®ҫзҫҺйЈҹ

- зјқзә«жңәеҰӮдҪ•йҖүиҙӯ зјқзә«жңәе“ҒзүҢжҺЁиҚҗ зјқзә«жңәе“ҒзүҢпјҒ